Сайты онион список на русском

Удобный дизайн и интерфейс понятен с первого знакомства, достаточно зарегистрироваться и Вы почувствуете вклад профессионалов своего дела. Это можно совершить с помощью специализированных для этого расширений вашего браузера, но в данном случае вы потеряете полную гарантию анонимности и в том числе качества. Riseup : Коллектив разработчиков Riseup находится в Сиэтле, которые выступают за свободу самовыражения и борются с любого рода притеснениями. Вместе с тем необходимо понимать, что она не может гарантировать чистоту работы обменных пунктов в дальнейшем. Torch : Поисковая система с 450 тысячами ссылок. Ссылка https securedrop. Более того, Searx позволяет создавать продвинутые поисковые запросы при помощи различных операторов (aka «Google Dorks. В этой статье перечислены некоторые из лучших темных веб-сайтов, которые вы можете безопасно посещать. Другие ресурсы предназначены для более продвинутой аудитории. ZeroBin : Минималистичный pastebin с открытым исходным кодом. Статья 222 УК РФ штраф до 200 тыс. Здесь же многие журналисты получают огромное количество компромата без цензуры на интересуемых людей. 3.6/5 Ссылка TOR зеркало Ссылка TOR зеркало http rms26hxkohmxt5h3c2nruflvmerecwzzwbm7chn7d3wydscxnrin5oad. Onion Candle, поисковик по сети Tor. На площадке ведется торговля как цифровыми, так и физическими товарами. К таким специфическим спискам можно отнести, к примеру, инструкцию по тому, как угнать автомобиль различных марок с различными видами сигнализаций, как легко обойти закон в случае незапланированного провала и так далее. Без необходимости предоставлять market кракен личные данные, регистрации, ежемесячных подписок и оплаты сторонним провайдерам. Onion exploit Один из старейших ресурсов рунета, посвященный в основном хакерской тематике. В отличие от m большинство аналогичных сервисов в сети TOR автоматически удаляют то, что вы выложили, через несколько недель. Сайты, находящиеся в офлайне продолжительное время, удаляются из базы данных и каталогов. Сначала он может показаться заброшенным, но члены сообщества ответят на ваши вопросы. Форум отлично подойдет как новичкам в нашем бизнесе, так и специалистам высокого уровня. Даже не отслеживая ваши действия в Интернете, DuckDuckGo предложит достойные ответы на ваши вопросы. Предназначен для коллективной работы в режиме реального времени. Org в луковой сети. На самом деле существует более двадцати каналов с разными музыкальными жанрами. Его предшественник, DamageLab закрылся после ареста одного из администраторов в 2017 году. Каталоги onion-сайтов За актуальностью списка onion-сайтов следят специальные программы-пауки, которые периодически проверяют свою базу данных на предмет нерабочих адресов.

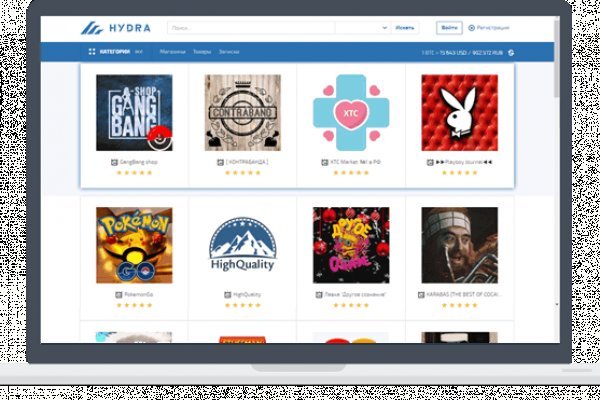

Сайты онион список на русском - Кракен наркомагазин

Все ссылки представлены сугубо в ознакомительных целях, автор чтит уголовный кодекс и не несет ответственности за ваши действия. На форуме действует Гарант-сервис, это обеспечит вам 100 гарантию надежности проведения сделок. Onionsoup : Проверенный список из десятков onion-сервисов. По статье 228231 УК РФ штраф до 1 млн рублей и лишение свободы на срок до 10 лет. Он даже имеет сертификат безопасности http для еще лучшей защиты. На международном уровне активисты по борьбе за права рабочих используют TOR и другие средства для онлайн и офлайн анонимности для объединения людей в соответствии со Всемирной декларацией прав человека. 0ut3r Space : Загруженные файлы автоматически удаляются через 14 дней. Электронная почта Существует несколько причин, по которым вы можете захотеть пользоваться электронной почтой через TOR. Hidden Wiki Скрытая вики хороший способ начать доступ к даркнету. Searx SearX это метапоисковая система, которую вы можете использовать как на поверхности, так и в даркнете. Сайт Mailpile.onion может анонимно загружать информацию с любого сервера или веб-службы, такой как Gravatar. 5/5 Ссылка TOR зеркало Ссылка Только TOR TOR зеркало jtli3cvjuwk25vys2nveznl3spsuh5kqu2jcvgyy2easppfx5g54jmid. Самый актуальный каталог даркнет и смежных сайтов. Propublica : Некоммерческое и независимое объединение журналистов, вещающих о технологиях, правительствах, бизнесе, криминальном судопроизводстве, окружающей среде и иммиграции. Для безопасности и полной анонимности необходимо использовать только полный кошелек Monero GUI, без передачи приватного ключа. Хорошая новость в том, что даже платформа не увидит, что вы копируете/вставляете. Большинство этих серверов защищены паролем или не доступны для широкой аудитории. Веб-приложение с открытым исходным кодом, которое является одним из долгожителей среди подобного рода сервисов. Самое приятное то, что вы можете искать подробные запросы. Day Ранее известный как, это один из лучших луковых сайтов в даркнете. Прямая ссылка: http ciadotgov4sjwlzihbbgxnqg3xiyrg7so2r2o3lt5wz5ypk4sxyjstad. The New York Times : В октябре 2017 года появился анонс, сообщающий, что сайт m будет доступен через сеть TOR. Not Evil : Поисковая система с индексом, содержащим более 32 миллионов ссылок на адреса.onion. Однако обратите внимание, что для показателей сайт использует только неконфиденциальные и общедоступные данные. Onion Mega Darknet Market один из нескольких русскоязычных маркетов, быстроразвивающийся после закрытия Hydra. Прямая ссылка: http wasabiukrxmkdgve5kynjztuovbg43uxcbcxn6y2okcrsg7gb6jdmbad. Сайт создан для обеспечения дополнительной безопасности и исключения кражи криптовалюты.

Tor Browser хорош тем, что есть возможность без блокировок и всевозможных запретов посещать не только обычные, всем доступные сайты, а и так называемые «луковые», анонимные сайты Интернет-сети. Они размещаются в зоне onion и в общедоступной сети не открываются, поэтому зайти на onion сайты можно только через Tor. Далее представлен список onion-сайтов, которые пользуются большой популярностью в сети, а некоторые их них обоязательно нужно посетить при первом знакомстве с сетью.Порядок сайтов в списке определяется вашими оценками в рейтинге onion ссылок. После просмотра списка ниже обязательно посетите рейтинг и вы узнаете еще больше интересных сайтов в Tor сети. А еще на странице рейтинга вы можете проверить, какие из тор сайтов доступны в настоящую минуту.Флибуста - Название знают многие – знаменитая электронная библиотека. Этот сайт – ее зеркало, только в «луковом» варианте. Язык – русский.CrypTor - сервис обмена временными сообщениями анонимно и бесплатно.Lookonion - Поисковик в русском TORTor Wiki - Перечень Tor-ссылок с пометками о надежности. Полезно заглянуть сюда перед заказом услуг на том или ином сайте. Ресурсы, отмеченные тегом [SCAM], принадлежат мошенникам.Facebook Onion - хорошо известная социальная сеть в луковом пространстве. Если кто-то задумал создать себе в сети Интернет альтер эго, то лучше всего сделать это здесь.HANSA Market -Читайте также статью о 5-ти интересных веб-сервисах в onion сети.Если в списке нет ссылки, которую вы искали, напишите об этом в комментариях - постараемся добавить.