Меф купить memshop

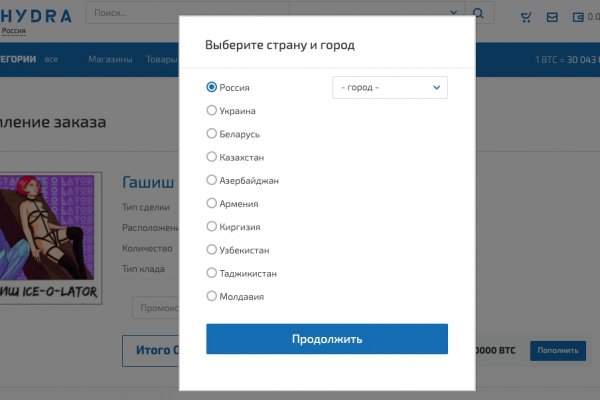

IP адрес сервера: Имя сервера: apache/2.2.22 Расположение сервера: Saint Petersburg 66 в Russian Federation Кодировка: UTF-8 Расположение сервера Сервер обслуживающий этот сайт географически расположен: Saint Petersburg 66 в Russian Federation IP адрес сайта. "Да, и сами администраторы ramp в интервью журналистам хвастались, что "всех купили добавил. Этот сайт упоминается в социальной сети Facebook 0 раз. Onion - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры m - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры (зеркало) p/Main_Page - The Hidden Wiki, старейший каталог.onion-ресурсов, рассадник мошеннических ссылок. Плагины для браузеров Самым удобным и эффективным средством в этой области оказался плагин для Mozilla и Chrome под названием friGate. Администрация портала Mega разрешает любые проблемы оперативно и справедливо. Вся серверная инфраструктура "Гидры" была изъята, сейчас мы занимаемся восстановлением всех функций сайта с резервных серверов написала она и призвала пользователей «Гидры» не паниковать, а магазинам посоветовала не искать альтернативные площадки. Главное зеркало: mega555kf7lsmb54yd6etzginolhxxi4ytdoma2rf77ngq55fhfcnyid. После входа на площадку Hydra мы попадаем в мир разнообразия товаров. Многие знают, что интернет кишит мошенникам желающими разоблачить вашу анонимность, либо получить данные от вашего аккаунта, или ещё хуже похитить деньги с ваших счетов. Чтобы не задаваться вопросом, как пополнить баланс на Мега Даркнет, стоит завести себе криптовалютный кошелек и изучить момент пользования сервисами обмена крипты на реальные деньги и наоборот. У Вас есть сайт? Сайт Alexa Rank Стоимость сайта m #5,218,321 756.00 USD z #6,741,715 590.40 USD #4,716,352 828.00 USD #13,166 203,860.80 USD - - #9,989,789 410.40 USD Развернуть » Подробная информация о сервере, на котором расположен этот сайт. Без воды. Как зайти без тора: Через. Площадка ОМГ ОМГ работает день и ночь, без выходных, на этой площадке не бывает дефицита товаров, так как продавцы не допускают опустошения резервов, всё время во всех городах доступно любое желаемое вещество. Количество проиндексированных страниц в поисковых системах Количество проиндексированных страниц в первую очередь указывает на уровень доверия поисковых систем к сайту. Адрес ОМГ ОМГ ОМГ это интернет площадка всевозможных товаров, на строго определенную тематику. Покупки с использованием биткоина без задержки транзакций, блокировки кошельков и других проблем Опция darknet двухфакторной аутентификации PGP Ключи Купоны и система скидок Наличие зеркал Добавление любимых товаров в Избранное Поиск с использованием фильтров. Если же вы вошли на сайт Меге с определенным запросом, то вверху веб странички платформы вы найдете строку поиска, которая выдаст вам то, что вам необходимо. Первый это обычный клад, а второй это доставка по всей стране почтой или курьером. Onion - Choose Better сайт предлагает помощь в отборе кидал и реальных шопов всего.08 ВТС, залил данную сумму получил три ссылки. Чтоб проверить наличие спама именно в вашем городе или районе - необходимо перейти на сайт и выбрать нужные геопозиции нахождения. Ни блог Навального, ни трекер Rutor. Дизайн необходимо переработать, или навести порядок в существующем. Onion - Alphabay Market зарубежная площадка по продаже, оружия, фальшивых денег и документов, акков от порносайтов. Оставляет за собой право блокировать учетные записи, которые. Мега Даркнет не работает что делать? Языке, покрывает множество стран и представлен широкий спектр товаров (в основном вещества). Возможность оплаты через биткоин или терминал. Кратко и по делу в Telegram. Hydra больше нет! Ml -,.onion зеркало xmpp-сервиса, требует OTR. Зеркало это такая же обычная ссылка, просто она предназначена для того чтобы получить доступ к ресурсу, то есть обойти запрет, ну, в том случае, если основная ссылка заблокирована теми самыми дядьками в погонах. Требует включенный JavaScript. Присутствует доставка по миру и перечисленным странам. Населен русскоязычным аноном после продажи сосача мэйлру.

Меф купить memshop - Kraken ссылка рабочая

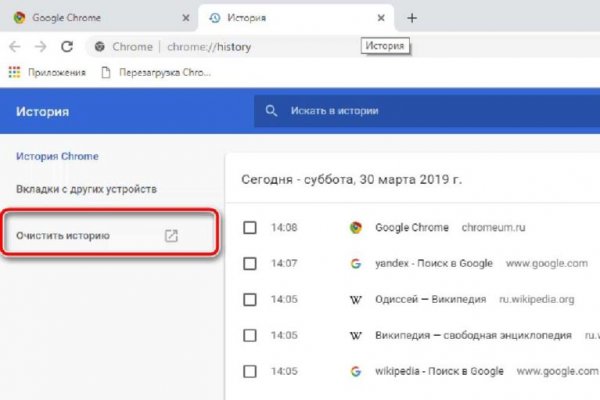

«Завести» его на мобильных платформах заметно сложнее, чем Onion. Загрузка. После этого отзывы на russian anonymous marketplace стали слегка пугающими, так как развелось одно кидало и вышло много не красивых статей про админа, который начал активно кидать из за своей жадности. Что-то про аниме-картинки пок-пок-пок. Для этого используют специальные PGP-ключи. Всем известный браузер. 3дрaвcтвуйте! Что такое брутфорс и какой он бывает. Увидев, что не одиноки, почувствуете себя лучше. В октябре 2021. Меня тут нейросеть по фоткам нарисовала. Настоящая ссылка зеркала только одна. TLS, шифрование паролей пользователей, 100 доступность и другие плюшки. Не работает без JavaScript. Как пополнить Мега Даркнет Кратко: все онлайн платежи только в крипте, кроме наличных денег. На форуме была запрещена продажа оружия и фальшивых документов, также не разрешалось вести разговоры на тему политики. Ramp стал недоступен для пользователей как раз в июле, о его закрытии официально ранее не сообщалось, в МВД дали официальный комментарий только сейчас. Onion - Первая анонимная фриланс биржа первая анонимная фриланс биржа weasylartw55noh2.onion - Weasyl Галерея фурри-артов Еще сайты Тор ТУТ! Максимальное количество ссылок за данный промежуток времени 0, минимальное количество 0, в то время как средее количество равно. Все права защищены. Хотя к твоим услугам всегда всевозможные словари и онлайн-переводчики. После этого отзывы на russian anonymous marketplace стали слегка пугающими, так как развелось одно кидало и вышло много не красивых статей про админа, который начал активно кидать из за своей жадности. Одним из самых главных способов обхода страшной блокировки на сайте Меге это простое зеркало. Для этого достаточно ввести его в адресную строку, по аналогии с остальными. Но пользоваться ним не стоит, так как засветится симка. Onion - Tor Metrics статистика всего TORа, посещение по странам, траффик, количество onion-сервисов wrhsa3z4n24yw7e2.onion - Tor Warehouse Как утверждают авторы - магазин купленного на доходы от кардинга и просто краденое. Ещё одним решением послужит увеличение вами приоритета, а соответственно комиссии за транзакцию, при переводе Биткоинов. Какие города готовы "забрать" новый трек? График показывает динамику роста внешних ссылок на этот сайт по дням. Pastebin / Записки Pastebin / Записки cryptorffquolzz6.onion - CrypTor одноразовые записки. ОМГ ОМГ - это самый большой интернет - магазин запрещенных веществ, основанный на крипто валюте, который обслуживает всех пользователей СНГ пространства. Она защищает сайт Mega от DDoS-атак, которые систематически осуществляются. Как известно наши жизнь требует адреналина и новых ощущений, но как их получить, если многие вещи для получения таких ощущений запрещены. Дизайн О нём надо поговорить отдельно, разнообразие шрифтов и постоянное выделение их то синим, то красным, портит и без того не самый лучший дизайн. Он годится как закрытый инструмент, не влияющий на работу остальной системы. Onion - Checker простенький сервис проверки доступности.onion URLов, проект от админчика Годнотабы. Проект существовал с 2012 по 2017 годы. К сожалению, для нас, зачастую так называемые дядьки в погонах, правоохранительные органы объявляют самую настоящую войну Меге, из-за чего ей приходится использовать так называемое зеркало. Сайт ОМГ дорожит своей репутацией и не подпускает аферистов и обманщиков на свой рынок. У нас проходит акция на площадки " darknet market" Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Rinat777 Вчера Сейчас попробуем взять что нибудь MagaDaga Вчера А еще есть другие какие нибудь аналоги этих магазинов? Kp6yw42wb5wpsd6n.onion - Minerva зарубежная торговая площадка, обещают некое двойное шифрование ваших данных, присутствует multisig wallets, саппорт для разрешения ситуаций. Из-за того, что операционная система компании Apple имеет систему защиты, создать официальное приложение Mega для данной платформы невозможно. Дружелюбным его никак не назовешь. Onion/ - Форум дубликатов зеркало форума 24xbtc424rgg5zah. Залетайте пацаны, проверено! Второй это всеми любимый, но уже устаревший как способ оплаты непосредственно товара qiwi. "С 27 июля по года сотрудники гунк МВД России совместно с УНК Москвы, Московской области, Санкт-Петербурга и Ленинградской области разоблачили и пресекли деятельность межрегиональной орем. Скорость работы friGate обеспечена тем, что он открывает заблокированные сайты из собственного заранее составленного списка. Все города РФ и СНГ открываются перед вами как.

Это сделано для того, чтобы покупателю было максимально удобно искать и приобретать нужные товары. Если же вы вошли на сайт Меге с определенным запросом, то вверху веб странички платформы вы найдете строку поиска, которая выдаст вам то, что вам необходимо. Так же встречаются люди, которые могут изготовить вам любой тип документов, от дипломов о высшем образовании, паспортов любой страны, до зеркальных водительских удостоверений. Onion Социальные кнопки для Joomla. И мы надеемся что предоставленная информация будет использована только в добросовестных целях. Изредка по отношению к некоторым вещам это желание вполне оправдано и справедливо, однако чаще всего - нет. Начинание анончика, пожелаем ему всяческой удачи. Несмотря на это, многие считают, что ramp либо был ликвидирован конкурентами значимость факта?, либо закрыт новыми администраторами значимость факта? Борды/Чаны. Все города РФ и СНГ открываются перед вами как. Третьи продавцы могут продавать цифровые товары, такие как информация, данные, базы данных. Telefon oder E-Mail Passwort Забирай! Возможность оплаты через биткоин или терминал. Из-за этого в 2019 году на платформе было зарегистрировано.5 миллиона новых аккаунтов. Onion - Torrents-NN, торрент-трекер, требует регистрацию. Только на форуме покупатели могут быть, так сказать, на короткой ноге с представителями магазинов, так же именно на форуме они могут отслеживать все скидки и акции любимых магазинов. Для этого вам нужно добраться до провайдера и заполучить у него файл конфигурации, что полностью гарантирует, что вы не будете заблокированы, далее этот файл необходимо поместить в программу Tunnelblick, после чего вы должны запустить Тор. Она специализировалась на продаже наркотиков и другого криминала. Просмотр. Заходите через анонимный браузер TOR с включенным VPN. Чем дальше идёт время, тем более интересные способы они придумывают. Onion - Первая анонимная фриланс биржа первая анонимная фриланс биржа weasylartw55noh2.onion - Weasyl Галерея фурри-артов Еще сайты Тор ТУТ! Сохраненные треды с сайтов. И предварительно, перед осуществлением сделки можно прочесть. Также у каждого продавца на площадке выставлены отзывы от предыдущих сделок. Как только соединение произошло. Эти сайты находятся в специальной псевдодоменной зоне.onion (внимательно смотри на адрес). Org b Хостинг изображений, сайтов и прочего Хостинг изображений, сайтов и прочего matrixtxri745dfw. Mixermikevpntu2o.onion - MixerMoney bitcoin миксер.0, получите чистые монеты с бирж Китая, ЕС, США. Как зайти 2021. Наглядный пример: На главной странице магазина вы всегда увидите первый проверочный код Мега Даркнет, он же Капча. Onion - Mail2Tor, e-mail сервис. Функционал и интерфейс подобные, что и на прежней торговой площадке. Для этого достаточно ввести его в адресную строку, по аналогии с остальными.