Купить бошки в москве

Onion - Facebook, та самая социальная сеть. Love shop купить МЕФ, альфа, ГАШ, шишки, марки, АМФ работаем ПО всей. Омг Вход через Ссылка на Омг - все ссылки. Телеграмм канал «Закладочная». Жанр: Спектакль для тех, кто смотрит. Спасибо администрации Омг Onion и как удачи в продвижении! Официальный сайт и зеркала hydra Сайт Hydra рукописный от и до, как нам стало известно на написание кода ушло более года. Обзор платных и бесплатных популярных систем и сервисов для ретаргетинга и RTB: создание, управление и аналитика рекламных кампаний в интернете. Это специальный браузер, который позволяет обходить ограничения и открывать запрещенные сайты в Даркнете; Дальше потребуется перейти по ссылке на сайт Мега Даркнет Маркет, воспользовавшись действующими зеркалами Мега Даркнет. Подходят для ВКонтакте, Facebook и других сайтов. Как открыть заблокированный сайт. Инструкция. Как только будет сгенерировано новое зеркало Омг (Omg оно сразу же появится здесь. Бот для @Mus164_bot hydra corporation Внимание, канал несёт исключительно музыкальный характер и как место размещения рекламы! Мегаптека. Особых знаний для входа на сайт OMG! Сайт разрабатывался программистами более года и работает с 2015 года по сегодняшний день, без единой удачной попытки взлома, кражи личной информации либо бюджета пользователей. Английский рожок Владимир Зисман. Дети сети. Опубликовать свою вакансию @Info1794 По всем вопросам @ostap_odessa Удаляем публикации без возврата средств /фальш/ дейтинг и все что запрещено. Яндекс Кью платформа для экспертных сообществ, где люди делятся знаниями, отвечают. Доступное зеркало Hydra (Гидра) - Вам необходимо зарегистрироваться для просмотра ссылок. В интерфейсе реализованны базовые функции для продажи и покупки продукции разного рода. Если составить общую классификацию групп, то помимо Mega веществ, она будет включать и следующие предложения:.Покупка и продажа баз данных;.Предоставление услуг по взлому уформлены. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации. Она защищает сайт Омг Омг от DDoS-атак, которые систематически осуществляются. Бесплатная горячая линия для зависимых и). Соль, легалка, наркотик скорость - и ошибиться. Бот - текст в речь. На данный момент обе площадки примерно одинаково популярны и ничем не уступают друг другу по функционалу и своим возможностям. Вы используете устаревший браузер. Вся информация о контрагенте (Москва, ИНН ) для соблюдения должной. Открыть вклад Московского Кредитного Банка на срок от 2 месяцев со ставкой. Работает гарант-сервис, который профессионально регулирует отношения между покупателем и продавцом. Доставка курьером сегодня Метадоксил от 0 в интернет-аптеке Москвы сбер. Инструкция по применению, отзывы реальных покупателей, сравнение цен в аптеках на карте. новый маркет в русском даркнете. Как зарегистрироваться на Омг Омг? Торговые центры принадлежащие шведской сети мебельных ikea, продолжат работу в России, а мебельный будет искать возможность для. Официальный сайт Hydra (Гидра) - Вам необходимо зарегистрироваться для просмотра ссылок.

Купить бошки в москве - Кокаин гашиш купить

Всё что нужно: деньги, любые документы или услуги по взлому аккаунтов вы можете приобрести, не выходя из вашего дома. Подробнее: Криптовалютные кошельки: Биткоин, Ефириум, и другие малоизвестные кошельки Банковские карты: Отсутствуют! Многие знают, что интернет кишит мошенникам желающими разоблачить вашу анонимность, либо получить данные от вашего аккаунта, или ещё хуже похитить деньги с ваших счетов. Заведи себе нормальный антивирус и фаервол, правильно настрой их и научись пользоваться - и спи себе спокойно. Playboyb2af45y45.onion - ничего общего с журнало м playboy journa. В платных аках получше. Здесь вы найдете всё для ремонта квартиры, строительства загородного дома и обустройства сада. Правильное названия Рабочие ссылки на Мегу Главный сайт Перейти на mega Официальное зеркало Зеркало Мега Альтернативное зеркало Мега вход Площадка Мега Даркнет mega это каталог с продавцами, маркетплейс магазинов с товарами специфического назначения. Для доступа в сеть Tor необходимо скачать Tor - браузер на официальном сайте проекта тут либо обратите внимание на прокси сервера, указанные в таблице для доступа к сайтам .onion без Tor - браузера. Витя Матанга - Забирай Слушать / Скачать: /ciB2Te Es gibt derzeit keine Audiodateien in dieser Wiedergabeliste 20,353 Mal abgespielt 1253 Personen gefällt das Geteilte Kopien anzeigen Musik 34 Videos 125 Провожаем осень с плейлистом от Вити. Книжная купить по выгодной цене на АлиЭкпресс. Присутствует доставка по миру и перечисленным странам. Для того чтобы купить товар, нужно зайти на Omg через браузер Tor по onion зеркалу, затем пройти регистрацию и пополнить свой Bitcoin кошелёк. Расследование против «Гидры» длилось с августа 2021. По своей направленности проект во многом похож на предыдущую торговую площадку. Действует на основании федерального закона от года 187-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам защиты интеллектуальных прав в информационно-телекоммуникационных сетях». Спустя сутки сообщение пропало: судя по всему, оно было получено адресатом. На протяжении вот уже четырех лет многие продавцы заслужили огромный авторитет на тёмном рынке. Объясняет эксперт Архивная копия от на Wayback Machine. Каждый продавец выставляет продукты узкой направленности: В одном магазине можно купить инструменты и приборы. Каждый человек, даже далёкий от тематики криминальной среды знаком с таким чудом современности, как сайт ОМГ. /head секции) в html коде страницы. В бесплатной версии приложения доступно всего 500 мегабайт трафика в месяц, а годовой безлимит обойдется в 979 рублей (и это только цена для устройств на iOS).

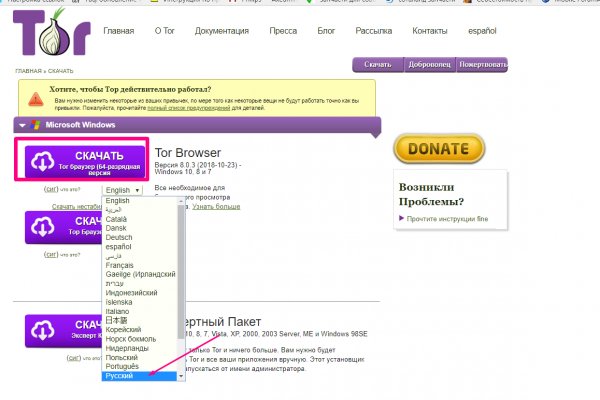

Во-вторых, плагин часто превращает вёрстку заблокированных страниц в месиво и сам по себе выглядит неопрятно. Это и есть нужные в данном случае мосты. В раскрывшемся списке выберите третий пункт, а затем в поле ниже вставьте скопированный ранее текст. Многие из них не так эффективны, как хотелось. А вариант с пропуском сайта через переводчик Google оказался неэффективным. Вернее, не удается установить соединение с защищенными серверами проекта, например, из-за локального закрытия к ним доступа или же по другим причинам. У них нет реального доменного имени или IP адреса. Matanga Onion, ссылка для доступа через Tor браузер matan6cnh2bqqbu7he2sh7jofytsdovfawgwnscoj6prcjszfmsyq4id. Всем известный браузер. Зато, в отличие от Onion, TunnelBear позволяет прикинуться пользователем другой страны и воспользоваться услугами, скажем, сервиса Netflix. При необходимости настройте дополнительные параметры доступа. Активация функции Предлагаем вашему вниманию пошаговую инструкцию для обхода блокировки самого Тора: Запустите анонимный браузер у себя на компьютере/ноутбуке. Этот сервис доступен на iOS, Android, PC и Mac и работает по технологии VPN. Читайте также: Плагин переводчик для оперы. Единственное, что требуется от пользователя 1 доллар за универсальную версию для всех платформ Apple. Если вы часто посещаете один или несколько онион площадок, но загружать на компьютер Тор не хотите, то установите специальное расширение. На iOS он сначала предлагает пройти регистрацию, подтвердить электронную почту, установить профиль с настройками VPN, включить его профиль в опциях iOS и только после этого начать работу. Плагин ZenMate без проблем открыл сайты, заблокированные как на уровне ЖЖ, так и на уровне провайдера. Он действительно работает «из коробки» и открывает страницы, заблокированные любым известным способом, оповещая пользователя о входе на «запретную территорию» одним лишь изменением иконки на панели управления. Либо воспользоваться специальным онлайн-сервисом. Особенно, если дополнительно используете прокси, VPN. Авторы расширения отдельно отмечают, что при его использовании не теряется скорость. Ни блог Навального, ни трекер Rutor. В бесплатной версии приложения доступно всего 500 мегабайт трафика в месяц, а годовой безлимит обойдется в 979 рублей (и это только цена для устройств на iOS). Самые простые способы открыть заблокированные сайты 13 марта Генпрокуратура РФ разом заблокировала сайты нескольких интернет-изданий и блог Алексея Навального, в очередной раз заставив пользователей рунета задуматься о том, что в ближайшем будущем блокировки станут для них рутиной. Железо «Железный» способ обойти блокировки портативный прокси-сервер Onion Pi, сделанный на базе компьютера Raspberry. При этом они отображают нужную страницу с собственной шапкой и работают весьма медленно. Epic Browser он с легкостью поможет Вам обойти блокировку. Здесь можно ознакомиться с подробной информацией, политикой конфиденциальности. Он несколько замедляет работу браузера, обещая при этом «бесплатное полное шифрование трафика а для его активации требуется ввести адрес электронной почты. Он отличается простотой в использовании не добавляет собственную рекламу. Например, легендарный браузер Tor, не так давно появившийся в сериале «Карточный домик» в качестве средства для контакта с «тёмным интернетом без проблем преодолевает любые блокировки. Кликните по кнопке «Just give me bridges!» (на русском «Просто дайте мне адреса мостов!» ). Для Android есть его аналог под названием Orweb. Это относится даже к изначально скрытым сайтам. Теперь браузер должен работать корректно на любых интернет-ресурсах. На новой странице введите каптчу символы с картинки. Но и на этот случай разработчики проекта предусмотрели отличное решение. Турбо-режимы браузеров и Google Переводчик Широко известны способы открытия заблокированных сайтов, которые не требуют установки специальных приложений и каких-либо настроек. Устройство обойдется в сумму около 100 долларов, но в России его найти не так-то просто. Затем перезагрузите программу. Скорость работы friGate обеспечена тем, что он открывает заблокированные сайты из собственного заранее составленного списка. Программа распространяется бесплатно и не требует глубоких знаний. Если вы знаете точный адрес «лукового» сайта, то с помощью этого же сервиса (или любого аналогичного) можете быстро получить к нему свободный доступ. Tor не создает временные файлы, новые записи в реестр. На случай блокировки основного зеркала, вы всегда можете использовать Onion ссылку на Matanga. В Грузии сайт доступен и работает в преждем режиме. Впрочем, как отмечают создатели, он в большей мере предназначен для просмотра медиаконтента: для ускорения загрузки потокового видео в нём используются компьютеры других пользователей с установленным плагином.