Кракен счет

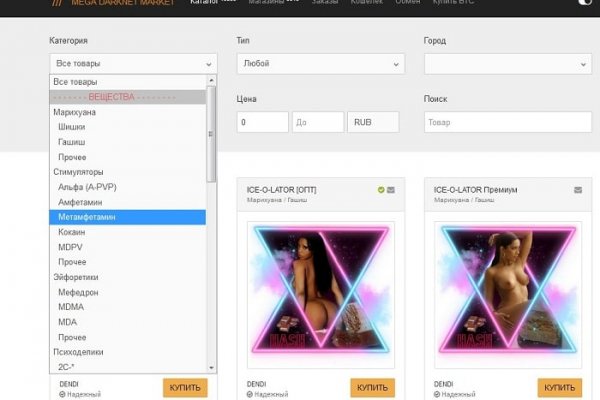

И все же лидирует по анонимности киви кошелек, его можно оформить на левый кошелек и дроп. Просмотр. Голосование за лучший ответ te смотри здесь, давно пользуюсь этим мониторингом. Она защищает сайт Mega ссылка от DDoS-атак, которые систематически осуществляются. Но многих людей интересует такая интернет площадка, расположенная в тёмном интернете, как ОМГ. Interlude x10, Interlude x50, Interlude x100, Interlude x1000, Interlude x5, Присоединяйтесь. Простая система зарегистрироваться заказа и обмен моментальными сообщениями с Админами (после моментальной регистрации без подтверждения данных) valhallaxmn3fydu. Onion - Neboard имиджборд без капчи, вместо которой используется PoW. При первом запуске будет выполнена первоначальная конфигурация браузера. Сведение: Steve Бит: Black ссылка Wave Братская поддержка: Даня Нерадин 698 Personen gefällt das Geteilte Kopien anzeigen В 00:00 по МСК, премьера "Витя Матанга - Забирай"! Как использовать. Onion-сайты v2 больше не будут доступны по старым адресам. Onion - SkriitnoChan Просто борда в торе. Читайте также: Восстановить пароль виндовс 7 без установочного диска. Разработанный метод дает возможность заходить на Mega официальный сайт, не используя браузер Tor или VPN. Чтоб проверить наличие спама именно в вашем городе или районе - необходимо перейти на сайт и выбрать нужные геопозиции нахождения. Сам же сайт включает в себя множество функций которые помогают купить или продать вес буквально автоматизированно, и без лишних третьих лиц. Подробнее: Криптовалютные кошельки: Биткоин, Ефириум, и другие малоизвестные кошельки Банковские карты: Отсутствуют! После этого поиск выдаст необходимы результаты. А вариант с пропуском сайта через переводчик Google оказался неэффективным. Onion - Sigaint почтовый сервис, 50 мб бесплатно, веб-версия почты. Купить билет на самолет стало еще. И Tor появляется. Onion - Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. Onion - CryptoParty еще один безопасный jabber сервер в торчике Борды/Чаны Борды/Чаны nullchan7msxi257.onion - Нульчан Это блять Нульчан! Возможные причины блокировки: единый реестр доменных имен, указателей страниц сайтов в сети «Интернет» и сетевых адресов, содержащие информацию, распространение которой в Российской Федерации запрещено. У каждого сайта всегда есть круг конкурентов, и чтобы расти над ними, исследуйте их и будьте на шаг впереди. Спасибо! Купить через Гидру. Изредка по отношению к некоторым вещам это желание вполне оправдано и справедливо, однако чаще всего - нет. Onion - Onelon лента новостей плюс их обсуждение, а также чаны (ветки для быстрого общения аля имаджборда двач и тд). Onion - одна из крупнейших площадок теневой торговли. Отзывов не нашел, кто-нибудь работал с ними или знает проверенные подобные магазы? Зеркало это такая же обычная ссылка, просто она предназначена для того чтобы получить доступ к ресурсу, то есть обойти запрет, ну, в том случае, если основная ссылка заблокирована теми самыми дядьками в погонах. Hydra больше нет! ОМГ официальный Не будем ходить вокруг, да около. Программа распространяется бесплатно и не требует глубоких знаний. Простота, удобство, возможность выбора гарантов и фокус на анонимности и безопасности - их фишка. Гидра будет работать или нет? По его словам, при неудачном стечении обстоятельств можно попасть под удар как в России, так и на Западе. Onion/ - Bazaar.0 торговая площадка, мультиязычная. У них нет реального доменного имени или IP адреса. Главное зеркало.

Кракен счет - Где найти ссылку на кракен

�торые приходят в основном на выходные, у пользователей появляются трудности с доступом к сайту ОМГ.Ссылка на ОМГ сайт зеркало — omg2web.cmСсылка на ОМГ через Tor: http://omgrulpfiemp3khy7bjlmdbgeewzghah2p2vail4gc3xlxkq3dsvyd.onionВыше указаны адреса с доступом через обычный браузер omg2web.cm и ссылку по которой вы сможете без труда в любое время перейти на площадку omg в TorВнимательно относитесь к тому, на какие сайты вы переходите, так как у сайта Гидры, развелось множество мошенников, по ссылке которых если вы переходите то можете не только лишиться средств зачисленных на баланс но и аккаунта заведенного на площадке omg в TorОплата на omg — Пополнение баланса:В данный момент на ОМГ сайте вы можете пополнить баланс такими способами как:Банковская картаЯндекс.ДеньгиМобильный операторQiwiЛибо с помощью Bitcoin, ваш личный адрес находится в профиле. Что собственно мы и рекомендуем делать. Курс на официальных обменниках omg не очень выгодный для нас. Потому советуем использовать обменные пункты из доверенного списка www.bestchange.ru . Где куда более выгодный курс и большое количество способов пополнения.

Onion - ProtonMail достаточно известный и секурный имейл-сервис, требует JavaScript, к сожалению ozon3kdtlr6gtzjn. Onion - Архив Хидденчана архив сайта hiddenchan. Onion - Onelon лента новостей плюс их обсуждение, а также чаны (ветки для быстрого общения аля имаджборда двач и тд). Onion - Harry71 список существующих TOR-сайтов. Литература. Onion/ - Ahima, поисковик по даркнету. Onion/ - Psy Community UA украинская торговая площадка в виде форума, наблюдается активность, продажа и покупка веществ. UPD: похоже сервис умер. Относительно стабилен. За активность на форуме начисляют кредиты, которые можно поменять на биткоины. Напоминаем, что все сайты сети. Onion - Cockmail Электронная почта, xmpp и VPS. Только английский язык. Onion - Dead Drop сервис для передачи шифрованных сообщений. Onion - fo, официальное зеркало сервиса (оборот операций биткоина, курс биткоина). Частично хакнута, поосторожней. Onion - Verified зеркало кардинг-форума в торе, регистрация. Веб-сайты в Dark Web переходят с v2 на v3 Onion. . Onion - OnionDir, модерируемый каталог ссылок с возможностью добавления. Onion - Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. Onion/ - Blockchain пожалуй единственный онлайн bitcoin-кошелек, которому можно было бы доверить свои монетки. Подборка Обменников BetaChange (Telegram) Перейти. Onion - Tor Metrics статистика всего TORа, посещение по странам, траффик, количество onion-сервисов wrhsa3z4n24yw7e2.onion - Tor Warehouse Как утверждают авторы - магазин купленного на доходы от кардинга и просто краденое. Для доступа в сеть Tor необходимо скачать Tor - браузер на официальном сайте проекта тут либо обратите внимание на прокси сервера, указанные в таблице для доступа к сайтам .onion без Tor - браузера. Rospravjmnxyxlu3.onion - РосПравосудие российская судебная практика, самая обширная БД, 100 млн. Onion - VFEmail почтовый сервис, зеркало t secmailw453j7piv.