Купить гашиш цена

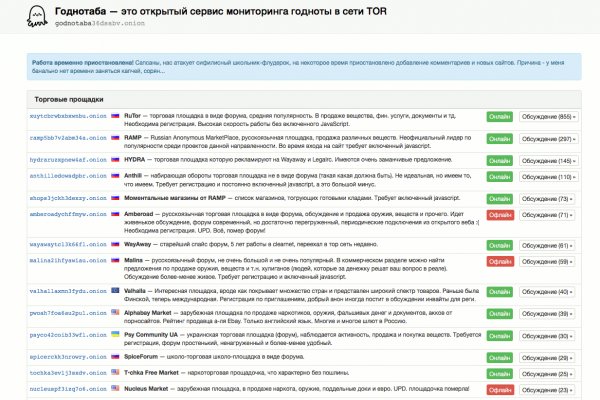

Именно тем фактом, что площадка не занималась продажей оружия, детской порнографии kraken и прочих запрещённых предметов Darkside объяснял низкий интерес правоохранительных органов к деятельности ресурса. Литература Литература flibustahezeous3.onion - Флибуста, зеркало t, литературное сообщество. Частично хакнута, поосторожней. Почему именно mega darknet market? История посещений, действий и просмотров не отслеживается, сам же пользователь почти постоянно может оставаться анонимом. "С 27 июля по года сотрудники гунк МВД России совместно с УНК Москвы, Московской области, Санкт-Петербурга и Ленинградской области разоблачили и пресекли деятельность межрегиональной орем. Не попадайтесь на их ссылки и всегда будете в безопасности. Hiremew3tryzea3d.onion/ - HireMe Первый сайт для поиска работы в дипвебе. Всё, что надо знать новичку. До этого на одни фэйки натыкался, невозможно ссылку найти было. У каждого сайта всегда есть круг конкурентов, и чтобы расти над ними, исследуйте их и будьте на шаг впереди. Похоже? Такой глобальный сайт как ОМГ не имеет аналогов в мире. Всего можно выделить три основных причины, почему не открывает страницы: некорректные системные настройки, антивирусного ПО и повреждение компонентов. Окончательно даркнет портит общее впечатление команда сайта, которая пишет объявления всеми цветами радуги, что Вы кстати можете прекрасно заметить по скриншоту шапки сайта в начале материала. Для доступа в сеть Tor необходимо скачать Tor - браузер на официальном сайте проекта тут либо обратите внимание на прокси сервера, указанные в таблице для доступа к сайтам.onion без Tor - браузера. Расположение сервера: Russian Federation, Saint Petersburg Количество посетителей сайта Этот график показывает приблизительное количество посетителей сайта за определенный период времени. Не становитесь «чайками будьте выше этого, ведь, скорее всего всё может вернуться, откуда не ждёте. Наконец-то нашёл официальную страничку через Mega. Если вы часто посещаете один или несколько онион площадок, но загружать на компьютер Тор не хотите, то установите специальное расширение. Ещё есть режим приватных чат-комнат, для входа надо переслать ссылку собеседникам. Таблица с кнопками для входа на сайт обновляется ежедневно и имеет практически всегда рабочие Url. Правильное названия Рабочие ссылки на Мегу Главный сайт Перейти на mega Официальное зеркало Зеркало Мега Альтернативное зеркало Мега вход Площадка Мега Даркнет mega это каталог с продавцами, маркетплейс магазинов с товарами специфического назначения. Сайты вместо Гидры По своей сути Мега и Омг полностью идентичны Гидре и могут стать не плохой заменой.

Купить гашиш цена - Кракен настоящий сайт

Найти сайт омгPataxecВолгоград, зарегистрирована года, ей были присвоены огрн, ИНН и КПП, регистратор Инспекция Федеральной налоговой службы по Дзержинскому району. Как зайти на гидру. Для одних пользователей это конфиденциальность при нахождении в глобальной сети, а для других Read more Гидро зеркало Официальный сайт Гидры…

Даркмаркет направлен на работу в Российском рынке и рынках стран СНГ. Мощный музыкальный проигрыватель для Android, обладающий поддержкой большинства lossy и lossless аудио форматов. Залетайте пацаны, проверено! Мега официальный магазин в сети Тор. Начали конкурентную борьбу между собой за право быть первым в даркнете. Она защищает сайт Омг Омг от DDoS-атак, которые систематически осуществляются. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. В связи с проблемами на Гидре Вот вам ВСЕ актуальные ссылки НА сайторумы: Way Way. Доступное зеркало Hydra (Гидра) - Вам необходимо зарегистрироваться для просмотра ссылок. торговая платформа, доступная в сети Tor с 2022 года. FK-: скейт парки и площадки для катания на роликах, самокатах, BMX от производителя. Не работает без JavaScript. Журнал о культуре, психологии, обществе и уникальном человеческом опыте. Введя капчу, вы сразу же попадете на портал. Ее серверы. Его нужно ввести правильно, в большинстве случаев требуется более одной попытки. Соль, легалка, наркотик скорость - и ошибиться. Piterdetka 2 дня назад Была проблемка на омг, но решили быстро, курик немного ошибся локацией, дали бонус, сижу. Например, такая интересная уловка, как замена ссылки. На выходных слишком много дел но будет весело. На счёт последней причины вам будет отказано в разбане! Пытался себе пополнить баланс, никто ничего не зачислил. Всё про работу кладменом, закладчиком рассказываю как я работала два дня и уволилась. И тогда uTorrent не подключается к пирам и не качает). Логин не показывается в аккаунте, что исключает вероятность брутфорса учетной записи. В ТОР! Обновлено Вам необходимо удалить лимит для загрузки без ограничений? Уже! Обзор облачного сервиса хранения файлов. Бесплатная коллекция музыки исполнителя. Покупки с использованием биткоина без задержки транзакций, блокировки кошельков и других проблем Опция двухфакторной аутентификации PGP Ключи Купоны и система скидок Наличие зеркал Добавление любимых товаров в Избранное Поиск с использованием фильтров. Ссылка на Гидру hydraruzxpnew4af.