Купить гашиш тг

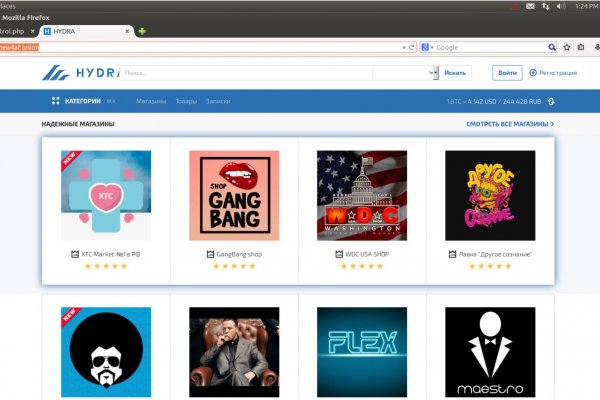

Подборка Обменников BetaChange (Telegram) Перейти. Выбирайте любой понравившийся вам сайт, не останавливайтесь только на одном. Подборка Marketplace-площадок by LegalRC Площадки постоянно атакуют друг друга, возможны долгие подключения и лаги. Купить закладки в даркнете в надежном даркмаркете. Russian Anonymous Marketplace один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже. Мега официальный магазин где в сети. Мега официальный магазин в сети Тор. В ТОР. Russian Anonymous Marketplace один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических. Робот? Похоже? В июле этого года МВД России ликвидировало крупнейший интернет-магазин. Тороговая площадка! Уважаемые дамы и господа! Всегда свежая на! Russian Anonymous Marketplace один из крупнейших русскоязычных теневых форумов и торговая площадка. Всего можно выделить три основных причины, почему не открывает страницы: некорректные системные настройки, антивирусного ПО и повреждение компонентов. Мега магазин в сети Тор. Меня тут нейросеть по фоткам нарисовала. "ДП" решил. Вы случайно. Сеть для начинающих. Вокруг ее закрытия до сих пор строят конспирологические теории. Оплата картой или криптой. Просто подключаем и - Знакомство с анонимной сетью для начинающих. Главное зеркало сайта. Hydra больше нет!.топовые товары уже знакомых вам веществ, моментальный обменник и куча других разнообразных функций ожидают клиентов площадки даркмаркетов! Russian Anonymous Marketplace один из крупнейших русскоязычных теневых форумов и торговая площадка, специализировавшаяся на продаже наркотических. У нас проходит акция на площадки " darknet market" Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Год назад в Черной сети перестала функционировать крупнейшая нелегальная анонимная площадка ramp. Хорошей недели. Всё, что надо знать новичку. Правильная на! Старая ссылка. Теоретические основы, простая установка. На данный момент этот шлюз является следующим http omgomgomsbrrruob5skzizpt7nhj5ho2yzn76jq7tckjjhxkedmghead. 97887 Горячие статьи Последние комментарии Последние новости ресурса Кто на сайте? Большую часть этой таинственной «глубокой паутины» составляет не совсем запрещенная составляющая, но самая и она как раз таки сама по себе, можно сказать, называется даркнет. Кстати, там же есть и линк на краткое руководство. Он заметил, что выведенные со счетов «Гидры» средства это вполне достаточная сумма, чтобы заинтересовать новых «инвесторов». Российским наркопотребителям перекрыли доступ к веществам, и они заняли себя шарадами. Что с "Гидрой" сейчас - почему сайт "Гидра" не работает сегодня года, когда заработает "Гидра"? Фото: Sven Hoppe / m После исчезновения этого послания, в исходном коде страницы бывшего сайта с «мостами» нашли еще одно адресованное уже пользователям той площадки, на которой пытались разгадать предыдущее: «Привет форуму название площадки! Стоит заметить, что покупать без регистрации и без оплаты является нельзя. Как попасть на russian anonymous marketplace? Но в итоге подтвердить личность модератора «Гидры» не удалось.

Купить гашиш тг - Купить наркоту

Ссылка на мегу. Как выглядит рабочий сайт Mega Market Onion. Стоит помнить внешний вид Мега Шопа, чтобы не попасть на фейки. Отдельного внимания стоит выбор: Любой, моментальный, предварительный заказ или только надёжный. Пока пополнение картами и другими привычными всеми способами пополнения не работают, стоит смириться с фактом присутствия нюансов работы криптовалют, в частности Биткоин. Несмотря на заглавные буквы на изображении, вводить символы можно строчными. Одним из самых простых способов войти в Мегу это использовать браузер Тор. Таких людей никто не любит, руки бы им пообломать. Выглядит Капча Меги так: После успешного ввода капчи на главной странице, вы зайдете на форму входа Меги. Список ссылок обновляется раз в 24 часа. Mega onion Когда вы совершили вход на сайт mega store onion, то хотите понять, почему площадка именно эта заслуживает Вашего внимания? Особенно хочу обратить ваше внимание на количество сделок совершенное продавцом. Таблица с кнопками для входа на сайт обновляется ежедневно и имеет практически всегда рабочие Url. Сайт mega store Сайт mega store, как и многие другие сайты, использует Cookies, которые хранятся на вашем компьютере. Еще есть варианты попасть на основной сайт через зеркала Мега Даркнет, но от этого процедура входа на площадку Даркнет Мега не изменится. Также обещают исправить Qiwi, Юмани, Web Money, Pay Pal. Купить стафф в Интернете с помощью браузера ТОR. Оригинальное название mega, ошибочно называют: mego, мего, меджа, union. Еще более 50 преимуществ и вот основные из них: Квесты легкие и простые. Для открытия сайтов в Даркнете нужно стабильное интернет соединение. Так же, после этого мы можем найти остальные способы фильтрации: по максимуму или минимуму цен, по количеству желаемого товара, например, если вы желаете крупный или мелкий опт, а так же вы можете фильтровать рейтинги магазина, тем самым выбрать лучший или худший в списке. Постараюсь объяснить более обширно. Mega Darknet Market не приходит биткоин решение: Банально подождать. Располагается в темной части интернета, в сети Tor. Потребитель не всегда находит товар по причине того что он пожалел своих денег и приобрел товар у малоизвестного, не проверенного продавца, либо же, что не редко встречается, попросту был не внимательным при поиске своего клада. Так как система блокчейн имеет свои особенности, стоит это учитывать перед тем как пополнить баланс на Мега Даркнет. Mega сайт mega3mk6kh6zpswqcvuufuim6dv7kkaxmvyswveggtruiurrtoaor7id. Всегда только анонимные транзакции Самый большой перечень продукции в даркнете. Ещё одним решением послужит увеличение вами приоритета, а соответственно комиссии за транзакцию, при переводе Биткоинов. В этом случае, в мире уже где-то ожидает вас выбранный клад. Ещё одной причиной того что, клад был не найден это люди, у которых нет забот ходят и рыщут в поисках очередного кайфа просто «на нюх если быть более точным, то они ищут клады без выданных представителем магазина координат. Есть все города нашей необъятной Родины, а именно России, а также все СНГ. Ну, любой заказ понятно, что обозначает. Онлайн системы платежей: Не работают! Быстрая и простая регистрация, без лишней информации. Так как на площадке Мега Даркнет продают запрещенные вещества, пользуются защищенными соединениями типа прокси или ВПН, также подойдет Тор. Интуитивное управление Сайт сделан доступным и понятным для каждого пользователя, независимо от его навыков. Отойдя от темы форума, перейдем к схожей, но не менее важной теме, теме отзывов. Выбирая на магазине Мега Даркнет анонимные способы оплаты, типа Биткоин, вы дополнительно страхуете себя. Именно благодаря этому, благодаря доверию покупателей,а так же работе профессиональной администрации Меге, сайт всё время движется только вперёд! Когда вы скачали и все установили, открывайте браузер ТОР, и переходите по ссылке. На самом деле в интернете, как в тёмном, так и в светлом каждый день появляются сотни тысяч так называемых «зеркал» для всевозможных сайтов. Так же попасть на сайт Hydra можно, и обойдясь без Тора, при помощи действующего VPN, а так же если вы будете использовать нужные настройки вашего повседневного браузера.

Вывод! Видно число проведенных сделок в профиле. Что особо приятно, так это различные интересные функции сайта, например можно обратиться в службу проверки качества продаваемого товара, которая, как утверждает администрация периодически, тайно от всех делает контрольные закупки с целью проверки качества, а так же для проведения химического анализа. д. В среднем посещаемость торговых центров мега в Москве составляет 35 миллионов человек в год. Гидра не работает почему - Немецкие силовики заявили о блокировке «Гидры». ОМГ вход В наше время, в двадцать первом веку, уже практически все люди планеты Земля освоили такую прелесть, как интернет. Пошив гидрокостюмов по индивидуальным меркам. Программа hydra поддерживает огромное количество служб, благодаря своей быстроте и надёжности она завоевала заслуженную признательность среди тестеров. Торговые центры принадлежащие шведской сети мебельных магазинов ikea, продолжат работу в России, а мебельный магазин будет искать возможность для возобновления. Также в числе ключевых арендаторов магазины «Ашан «ОБИ» и «Леруа Мерлен». Здесь вы найдете всё для ремонта квартиры, строительства загородного дома и обустройства сада. В подавали сайта есть кнопка "команд сайта" там все модераторы. Onion - Anoninbox платный и качественный e-mail сервис, есть возможность писать в onion и клирнет ящики ваших собеседников scryptmaildniwm6.onion - ScryptMail есть встроенная система PGP. FK-: скейт парки и площадки для катания на роликах, самокатах, BMX. Похожие каналы. Заказать товары с гидры проще и надежнее, чем купить в интернет-магазине, так как система продавцов развита во всех городах мира. Сайт p не работает сегодня ноябрь 2022? Пользователь empty empty задал вопрос в категории Прочее образование и получил на него. Все города РФ и СНГ открываются перед вами как. Во-первых, наркотики зло. Присоединяйтесь. MegaCity, Харьковское., 19, : фотографии, адрес и телефон, часы работы, фото. Преимущества OMG! У меня для вас очень плохие новости. Играть в покер. Введя капчу, вы сразу же попадете на портал.