Telegram z kraken

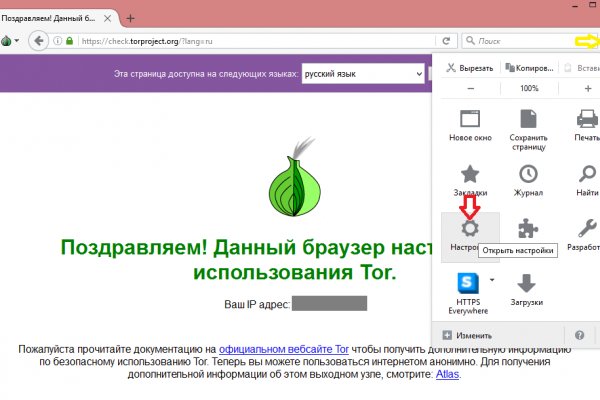

Роскомнадзор потребовал от Tor удалить ссылку на kraken скачивание браузераРоскомнадзор потребовал от сети Tor удалить «запрещенную информацию», чтобы избежать блокировки. Письмо ведомства опубликовано на портале GitLab, внимание на него обратил проект «Роскомсвобода».В письме сказано, что Tor должен удалить «запрещенную информацию» со страницы, на которой рассказывается о проекте. О какой именно информации идет речь, регулятор не уточняет.«В случае непринятия провайдером хостинга или владельцем сайта мер по удалению запрещенной информации в сети "Интернет", будет принято решение о включении в единый реестр сетевого адреса, а доступ к нему будет ограничен», — говорится в письме.В реестре Роскомнадзора только одно упоминание этой страницы. В нем говорится, что решение о блокировке в 2017 году принял Саратовский районный суд Саратовской области в поселке Дубки.Местный прокурор попросил заблокировать «информацию, с помощью которой пользователи получают доступ к скачиванию программы браузера-анонимайзера для последующего посещения сайтов, на которых размещены материалы, включенные в Федеральный список экстремистских материалов».Как следует из решения, с помощью Tor прокурор смог получить доступ к информации, запрещенной решением Ленинского районного суда Саратова.3 декабря несколько российских провайдеров начали блокировать узлы сети Tor. При этом в решении саратовского суда ничего не говорится о блокировках серверов Tor.12 мая 2022, 13:48Роскомнадзор составил протокол на Internet Archive из‑за неудаления контента12 мая 2022, 13:36В Москве возбудили уголовное дело против полицейского, сломавшего ногу пассажиру метро12 мая 2022, 13:29Военный суд в Нальчике принял к рассмотрению иск 115 уволенных бойцов Нацгвардии12 мая 2022, 13:01Против 44‑летнего жителя Иваново возбуждено дело о «реабилитации нацизма» из‑за «записи в мессенджере»12 мая 2022, 12:55Мэр Череповца рассказал kraken о задержании подростков, пытавшихся бросить коктейли Молотова в окна военкоматаВсе новостиВинтовка родила власть. Кого Россия объявляет мэрами и губернаторами захваченных территорийСтатья 12 мая 2022, 13:42Война в Украине. 78‑й деньОнлайн 12 мая 2022, 9:30От «Яндекс.Еды» до теробороны. В Белгороде арестовали 20‑летнего фаната аниме, пытавшегося уехать воевать в УкраинуСтатья 11 мая 2022, 14:29Война в Украине. 77‑й деньНазначенные Россией власти Херсонской области хотят войти в состав РФОнлайн 11 мая 2022, 9:49Статья 10 мая 2022, 14:08Ещё 25 статей

Telegram z kraken - Ссылка на кракен в тор

уманная система шлюзов, мостов, onion роутинга позволяет достичь максимальную безопасность и анонимностьКак войти на сайта ОМГ прямо сейчасСсылка представленная ниже безопасна и анонимнаВход на сайт ГидрыКак пользоваться Магазином1Создайте аккаунтДля этого откройте страницу регистрации, заполните обязательные поля и нажмите кнопку "зарегистрироваться"2Выбор товаровВашему вниманию представлена прекрасная система поиска с переходами по категориям3Пополните крипто кошелекBitcoin кошелек можно пополнить как биткоин переводом, так и через встроенные обменники4Оплатите и получите товарЗайдя в необходимый товар, нажмите кнопку оплатить, вам будут отправлены данные геолокации покупки и тд5НаслаждайтесьМы надеемся на то, что наш сервис доставит вам максимальное удовольствиеFAQЕсть вопросы?Как безопасно пользоваться omg?Наши инженеры - лучшие специалисты по кибербезопасности, самые современные технологии обеспечивают 100% анонимность и безопасность.Что делать если сайт не открывается?Не секрет что с недавних пор роскомнадзор и правительство активно взялось за интернет и приватность в частности, поэтому для наибольшего удобства мы создали несколько официальных зеркал нашего сайта, если какое-то зеркало не работает, пробуйте другоеКак войти на omg сайт?Для этого нужно просто перейти по официальной ссылкеЧто делать если я не получил купленный закладку?Действительно из-за недопросовесных кладменов, которые занимаются поиском чужих товаров, такая история возможна, после покупки вы имеете 24 часа на жалобу, в данном случае администрация omg в срочном порядке рассмотрит ваше обращение и честно разрешит возникший спор.Описание веществМарихуана (Каннабис)В зависимости от сорта (индика/сатива) вызывает разные ощущения.По эффекту воздействия при курении индика и сатива различаются – если индика вызывает заторможенность, снижение активности, сильное расслабление, то сатива наоборот, стимулирует всплеск энергии, поднимает настроение и провоцирует на активные действия.Оба этих сорта используются в медицинских и лекарственных целях. Сорта конопли с высоким содержанием индики преимущественно служат избавлением от бессонницы и болей, поэтому часто применяются перед сном. Семена конопли индики имеют сниженный процент содержания ТГК.Обратное действие сативы – стимулирующее и активизирующее внутренний потенциал – нашло применение при лечении стресса, депрессий, повышенной тревожности.Подробнее ПерейтиЭйфоретики (МДМА, Мефедрон)МДМА (Экстази)Эффекты MDMA проявляются через 30-60 минут после употребления, а пик наблюдается через 75-120 минут, плато длится 3,5 часа.7) Кратковременные психоактивные эффекты MDMA включают:Увеличение социальной активности и коммуникабельностиЭнтактогенные эффекты – увеличение эмпатии или чувства близости с другими людьмиЭнтактогенные эффекты – увеличение эмпатии или чувства близости с другими людьмиЭйфория – ощущение чувства удовлетворения и счастьяЭйфория – ощущение чувства удовлетворения и счастьяУсиление комуникабельностиОбход блокировки ПерейтиМефедронМефедрон вызывает эйфорию, стимулирующий эффект, способствует более чувственному пониманию музыки, поднимает настроение, снижает враждебность, вызывает улучшение умственной деятельности и оказывает легкую сексуальную стимуляцию; эти эффекты аналогичны эффектам кокса, амфетамина и МДМА, и длятся разное количество времени, в зависимости от способа введения вещества. При пероральном приеме, покупатели сообщали о возникновении эффекта в течение 15-45 минут; при вдыхании последствия наступали в течение нескольких минут и достигали пика в течение 30 минут. При приеме внутрь или через нос эффект длится от двух до трех часов.ПерейтиПсиходелики (ЛСД, грибы)ЛСДПоявляется чувство того, что вся окружающая обстановка как будто «плывет и дышит», постоянно видоизменяясь. За закрытыми глазами появляются красивые сменяющиеся разноцветные узоры. Ощущается общий прилив энергии, подъем настроения и повышение ассоциативного мышления.Подробнее ПерейтиГрибыЛСД повышают самосознание и чувство контакта с «Трансцендентным Другим» – добавляя более глубокое понимание нашей связи с природой. Психоделические препараты могут вызывать состояния сознания, которые имеют личный смысл и духовное значение у религиозных или обладающих духовными наклонностями людей; эти состояния называются мистическими переживаниями.Информация ПерейтиВнимание!Участились случаи мошенничества, рекомендуем добавить сайт в закладки чтобы не потерять его.Добавить в закладкиgodnotaba-omg.comCopyright © 2015 — 2021. Все права защищены.

Вся информация представлена в ознакомительных целях и пропагандой не является.ОМГ зеркало Загрузка, ждите...

Piterdetka 2 дня назад Была проблемка на омг, но решили быстро, курик немного ошибся локацией, дали бонус, сижу. Например, такая интересная уловка, как замена ссылки. Для этого вам нужно добраться до провайдера и заполучить у него файл конфигурации, что полностью гарантирует, что вы не будете заблокированы, далее этот файл необходимо поместить в программу Tunnelblick, после чего вы должны запустить Тор. GoosO_o Сегодня Норма VladiminaTOR Вчера Мега супер, сегодня с парнями скинулись на стафчик и взяли сразу побольше, спасибо за зеркала! Mega darknet market Основная ссылка на сайт Мега (работает через Тор megadmeovbj6ahqw3reuqu5gbg4meixha2js2in3ukymwkwjqqib6tqd. Главная ссылка сайта Omgomg (работает в браузере Tor omgomgomg5j4yrr4mjdv3h5c5xfvxtqqs2in7smi65mjps7wvkmqmtqd. Таким образом, тёмный мир интернета изолируется от светлого. Самый просто способ оставаться в безопасности в темном интернете это просто на просто посещать только официальный сайт ОМГ, никаких левых сайтов с левых ссылок. Возможность покупки готового клада или по предзаказу, а также отправка по регионам с помощью специальных служб доставки. Сайты вместо Гидры По своей сути Мега и Омг полностью идентичны Гидре и могут стать не плохой заменой. Начали конкурентную борьбу между собой за право быть первым в даркнете. Первое из них это то, что официальный сайт абсолютно безопасный. Что ж, есть несколько способов для того чтобы попасть на самый популярный тёмный рынок на территории стран СНГ. Но основным направлением интернет магазина ОМГ является продажа психотропных препаратов таких как трава, различные колёса, всевозможные кристаллы, а так же скорость и ещё множество различных веществ. Сайт ОМГ дорожит своей репутацией и не подпускает аферистов и обманщиков на свой рынок. Магазин предлагает несколько способов подачи своего товара. Это попросту не возможно. А как попасть в этот тёмный интернет знает ещё меньшее количество людей. Ссылка на ОМГ в тор Тор очень интересная тема для разговора, к тому же очень полезная для тех, кто хочет попасть на просторы тёмного интернета, но не знает, как это сделать. Сайты также расположены на онион доменах работающих в Тор браузере. Если же данная ссылка будет заблокированная, то вы всегда можете использовать приватные мосты от The Tor Project, который с абсолютной точностью обойдет блокировку в любой стране. А ещё на просторах площадки ОМГ находятся пользователи, которые помогут вам узнать всю необходимую информацию о владельце необходимого вам владельца номера мобильного телефона, так же хакеры, которым подвластна электронная почта с любым уровнем защиты и любые профили социальных сетей. Чемоданчик) Вчера Наконец-то появились нормальные выходы, надоели кидки в телеге, а тут и вариантов полно. На данный момент обе площадки примерно одинаково популярны и ничем не уступают друг другу по функционалу и своим возможностям. Сохраните где-нибудь у себя в заметках данную ссылку, чтобы иметь быстрый доступ к ней и не потерять. Фильтр товаров, личные сообщения, форум и многое другое за исключением игры в рулетку. Исходя из данной информации можно сделать вывод, что попасть в нужную нам часть тёмного интернета не очень-то и сложно, всего лишь необходимо найти нужные нам ссылки, которые, кстати, все есть в специальной Википедии черного интернета. Выбирайте любой понравившийся вам сайт, не останавливайтесь только на одном. Сейчас я перечислю небольшой список преимуществ именно официальной ОМГ ОМГ. Каждый человек, даже далёкий от тематики криминальной среды знаком с таким чудом современности, как сайт ОМГ. Для того чтобы войти на рынок ОМГ ОМГ есть несколько способов. Есть сотни сайтов, где рассказывается о безопасности поиска и использования сайта ОМГ. Как мы знаем "рынок не терпит пустоты" и в теневом интернет пространстве стали набирать популярность два других аналогичных сайта, которые уже существовали до закрытия Hydra. Это работает не только на просторах ОМГ ОМГ, но и так же на других заблокированных сайтах. Первый это пополнение со счёта вашего мобильного устройства. Оплата за товары и услуги принимается также в криптовалюте, как и на Гидре, а конкретнее в биткоинах. Добавить комментарий. Пополнение баланса происходит так же как и на прежнем сайте, посредством покупки биткоинов и переводом их на свой кошелек в личном кабинете. Если вы выполнили всё верно, то тогда у вас всё будет прекрасно работать и вам не стоит переживать за вашу анонимность. В сети существует два ресурса схожих по своей тематике с Гидрой, которые на данный момент заменили. Такой глобальный сайт как ОМГ не имеет аналогов в мире. В итоге купил что хотел, я доволен. На самом деле это сделать очень просто. Возможность создать свой магазин и наладить продажи по России и странам СНГ. Подборка Обменников BetaChange (Telegram) Перейти. Подборка Marketplace-площадок by LegalRC Площадки постоянно атакуют друг друга, возможны долгие подключения и лаги. Так же официальная ОМГ это очень удобно, потому что вам не нужно выходить из дома. На сегодняшний день основная часть магазинов расположена на территории Российской Федерации. Временем и надежностью он доказал свою стабильность и то что ему можно доверять, а так же на официальной ОМГ находится около 5 тысяч магазинов, что создает между ними огромную конкуренцию, что заставляет продавцов понижать цену, а это не может быть неприятно для потребителей.