Kraken link

США ввели санкции в отношении фото самого известного в мире даркнет-ресурса omg - крупнейшей в России площадки по продаже наркотиков. В сообщении американского минфина указывается, что на этой площадке за криптовалюту можно было приобрести и другие незаконные услуги, такие как кибервымогательство.Все имущество физических и юридических лиц, имеющих отношение к "Гидре", которое находится в Соединенных Штатах или во владении или под контролем физических или юридических лиц США, будет заблокировано.Управление по контролю за иностранными активами (OFAC) министерства финансов США ввело санкции в отношении крупнейшего и самого известного в мире рынка даркнета omg Market (omg) в рамках скоординированных международных усилий по предотвращению распространения вредоносных киберпреступных сервисов.Операция против "Гидры" была совместной инициативой министерства юстиции США, Федерального бюро расследований, Управления по борьбе с наркотиками, налогового управления США по уголовным расследованиям и службы расследований национальной безопасности. Эта акция была проведена совместно с федеральной криминальной полицией Германии, которая во вторник отключила серверы omg в Германии и конфисковала биткоины на сумму 25 млн долларов."Глобальная угроза киберпреступности и программ-вымогателей, которые исходят из России, а также способность криминальных лидеров безнаказанно действовать там, глубоко беспокоят Соединенные Штаты", - заявила министр финансов Джанет Йеллен."Наши действия сегодня посылают преступникам сигнал о том, что они не смогут спрятаться в даркнете, в России или где-либо еще в мире. В координации с союзниками и партнерами, такими как Германия и Эстония, мы продолжим разрушать эти сети", - сказала она.Ранее полиция Германии сообщила об изъятии серверов, которые обеспечивали работу даркнет-ресурса omg. Немецкие власти сообщают, что изъятие серверов привело к фактической ликвидации площадки.Из сообщения на сайте Федерального ведомства уголовной полиции Германии (BKA) следует, что во вторник полиция, прокуратура Франкфурта-на-Майне и центральное управление по борьбе с киберпреступностью (ZIT) провели операцию, в результате которой были изъяты серверы "Гидры" и биткоины в эквиваленте 23 млн евро. Эта криптовалюта использовалась как основное средство расчетов на площадке.Наркотики на "Гидре" продавались посредством так называемых закладок: после оплаты покупки клиент получал географические координаты, по которым находился тайник с искомым.На площадке было зарегистрировано около 17 млн клиентских аккаунтов и более 19 тыс. продавцов. Сейчас сайт и его зеркала недоступны, убедилась Русская служба Би-би-си.Американские и германские ведомства называют "Гидру" крупнейшим нелегальным даркнет-рынком в мире, хотя основная его аудитория сосредоточена в России. Только в 2020 году его продажи составили не менее 1,23 млрд евро, говорится в сообщении BKA. Русскоязычный маркетплейс, на котором можно было купить наркотики и некоторые виды поддельных документов, работал с 2015 года.Германское центральное управление по борьбе с киберпреступностью начало предварительное расследование в отношении операторов и администраторов платформы. Их москве подозревают в покупке или предоставлении возможности для нелегальной торговли наркотиками, а также в отмывании денег.В среде постоянных пользователей площадки, а также среди экспертов было распространено мнение, что "ОМГ" долгое время оставалась на плаву благодаря покровительству высокопоставленных российских силовиков.Хотя основной профиль "Гидры" - торговля наркотиками, известен как минимум один случай, когда через эту площадку фактически было заказано убийство человека - подмосковного следователя Евгении Шишкиной. Об этой истории подробно писала Русская служба Би-би-си.Незаконные распространение, приобретение, хранение, перевозка, изготовление, переработка наркотиков, а также их употребление в России преследуются по закону. Русская служба Би-би-си не поддерживает и не пропагандирует никакие из перечисленных деяний.Чтобы продолжать получать новости Би-би-си, подпишитесь на наши каналы:

Kraken link - Бошки цена

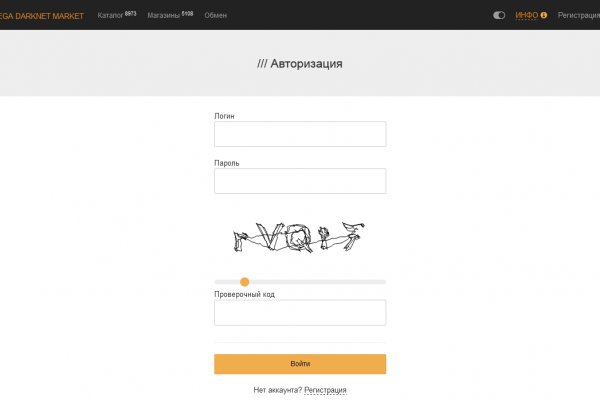

Безопасность Безопасность yz7lpwfhhzcdyc5y.onion - rproject. Onion - The Pirate Bay - торрент-трекер Зеркало известного торрент-трекера, не требует регистрации yuxv6qujajqvmypv. И Tor появляется. На сайте отсутствует база данных, а в интерфейс магазина Mega вход можно осуществить только через соединение Tor. Постараюсь объяснить более обширно. Мегастрой. Onion - Stepla бесплатная помощь психолога онлайн. По типу (навигация. Литература. Читайте также: Что делать если выключается ноутбук от перегрева. При этом на полной скорости машина может разгоняться до 350 километров в час. Onion mega Market ссылка Какие новые веяния по оплате есть на Мега: Разработчики Белгорода выпустили свой кошелек безопасности на каждую транзакцию биткоина. I2p, оче медленно грузится. Как зайти без тора: Через. Речь идёт о крупнейшей площадке для торговли наркотиками и крадеными данными. Программы для Windows и Mac Настольные способы блокировки чаще всего являются либо платными, либо сложными в обращении и потому не имеющими смысла для «чайников которым вполне достаточно небольшого плагина для браузера. Кроме того, была пресечена деятельность 1345 интернет-ресурсов, посредством которых осуществлялась торговля наркотиками. Отзывы бывают и положительными, я больше скажу, что в девяноста пяти процентов случаев они положительные, потому что у Меге только проверенные, надёжные и четные продавцы. По его словам, при неудачном стечении обстоятельств можно попасть под удар как в России, так и на Западе. Финансы. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Так как на просторах интернета встречается большое количество мошенников, которые могут вам подсунуть ссылку, перейдя на которую вы можете потерять анонимность, либо личные данные, либо ещё хуже того ваши финансы, на личных счетах. Вас приветствует обновленная и перспективная площадка всея русского даркнета. Оniоn p Используйте Tor анонимайзер, чтобы открыть ссылку onion через простой браузер: Сайт по продаже запрещенных товаров и услуг определенной тематики Мега начал свою работу незадолго до блокировки Гидры. Внутри ничего нет. Html верстка и анализ содержания сайта. Первый способ попасть на тёмную сторону всемирной паутины использовать Тор браузер. Kpynyvym6xqi7wz2.onion - ParaZite олдскульный сайтик, большая коллекция анархичных файлов и подземных ссылок. Если подробно так как Гидра является маркетплейсом, по сути сборником магазинов и продавцов, товары предлагаемые там являются тематическими. Searchl57jlgob74.onion/ - Fess, поисковик по даркнету. Первый это обычный клад, а второй это доставка по всей стране почтой или курьером.

Простота, удобство, возможность выбора гарантов и фокус на анонимности и безопасности - их фишка. Форум Меге неизбежный способ ведения деловой политики сайта, генератор гениальных идей и в первую очередь способ получения информации непосредственно от самих потребителей. Безопасность Безопасность yz7lpwfhhzcdyc5y.onion - rproject. Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. Org в луковой сети. Onion XSS (бывший DamageLab) крупный русскоязычный ресурс. Новый быстроразвивающийся аналог гидры, работает только через ТОР браузер. One TOR зеркало https monza73jr6otjiycgwqbym2qadw8il. Разное/Интересное Разное/Интересное checker5oepkabqu. Обратите внимание, года будет выпущен новый клиент Tor. Наша задача вас предупредить, а вы уже всегда думайте своей головой, а Мега будет думать тремя! На форуме действует Гарант-сервис, это обеспечит вам 100 гарантию надежности проведения сделок. Onion - простенький Jabber сервер в торе. Что-то про аниме-картинки пок-пок-пок. Onion - Архива. Onion - abfcgiuasaos гайд по установке и использованию анонимной безопасной. Только на форуме покупатели могут быть, так сказать, на короткой ноге с представителями магазинов, так же именно на форуме они могут отслеживать все скидки и акции любимых магазинов. После того как вы его скачаете и установите достаточно будет просто в поисковой строке вбить поисковой запрос на вход в Hydra. Ресурс доступен в клирнете, также у него есть сервер Jabber, почитаемый пользователями не меньше самого форума. Onion - Onion Недорогой и секурный луковый хостинг, можно сразу купить onion домен. Onion - TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Иногда отключается на несколько часов. Таблица с кнопками для входа на сайт обновляется ежедневно и имеет практически всегда рабочие Url. При обмене киви на битки требует подтверждение номера телефона (вам позвонит робот а это не секурно! Underdj5ziov3ic7.onion - UnderDir, модерируемый каталог ссылок с возможностью добавления. Комиссия от 1. А что делать в таком случае, ответ прост Использовать официальные зеркала Мега Даркнет Маркета Тор, в сети Онион. Onion/rc/ - RiseUp Email Service почтовый сервис от известного и авторитетного райзапа lelantoss7bcnwbv. Думаем, вы уже догадались, какого уровня. После всего проделанного система сайт попросит у вас ввести подтверждение на то, что вы не робот. Скачать можно по ссылке /downloads/Sitetor. Борды/Чаны. Отзывы о великой Меге встречаются разные. Удобный дизайн и интерфейс понятен с первого знакомства, достаточно зарегистрироваться и Вы почувствуете вклад профессионалов своего дела. Kpynyvym6xqi7wz2.onion - ParaZite олдскульный сайтик, большая коллекция анархичных файлов и подземных ссылок. Большую часть этой таинственной «глубокой паутины» составляет не совсем запрещенная составляющая, но самая и она как раз таки сама по себе, можно сказать, называется даркнет. Diasporaaqmjixh5.onion - Зеркало пода JoinDiaspora Зеркало крупнейшего пода распределенной соцсети diaspora в сети tor fncuwbiisyh6ak3i.onion - Keybase чат Чат kyebase. Onion - Privacy Tools,.onion-зеркало сайта. Также существует услуга по отправке пользователей на отдых за более маленькую цену по сравнению с настоящей. Несмотря на заглавные буквы на изображении, вводить символы можно строчными. Onion - форум подлодка, всё о спутниковом телевидении. Но пользоваться ним не стоит, так как засветится симка. Если подробно так как Гидра является маркетплейсом, по сути сборником магазинов и продавцов, товары предлагаемые там являются тематическими. Legal обзор судебной практики, решения судов, в том числе по России, Украине, США. Onion - Anoninbox платный и качественный e-mail сервис, есть возможность писать в onion и клирнет ящики ваших собеседников scryptmaildniwm6.onion - ScryptMail есть встроенная система PGP. Наркотические запрещенные вещества, сбыт и их продажа.