Зеркала онион сайтов

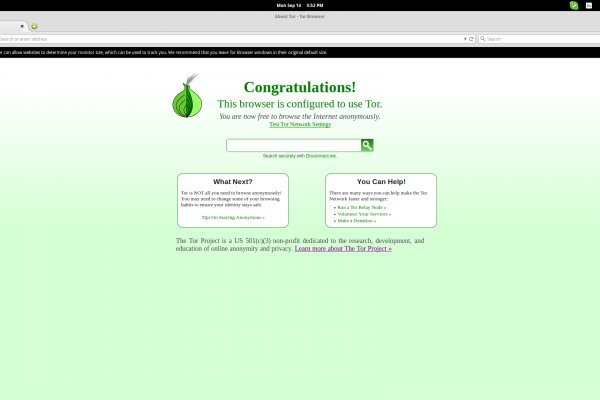

Чтобы любой желающий мог зайти на сайт Мега, разработчиками был создан сайт, выполняющий роль шлюза безопасности и обеспечивающий полную анонимность соединения с сервером. Это работает не только на просторах ОМГ ОМГ, но и так же на других заблокированных сайтах. Ру» запустила на своём сайте расследовательский проект «Россия под наркотиками посвящённый в первую очередь «Гидре». Почему пользователи выбирают Mega? Онлайн системы платежей: Не работают! Onion/ - Bazaar.0 торговая площадка, мультиязычная. Всё больше людей пытаются избавиться от «отеческой заботы» чиновников от государства и хотят реализовать своё конституционное право самостоятельно решать, куда ходить, что выбирать, куда смотреть и что делать. «Завести» его на мобильных платформах заметно сложнее, чем москве Onion. Возможность создавать псевдонимы. Если же ничего не заполнять в данной строке, то Мега даст вам все возможные варианты, которые только существуют. Из-за того, что операционная система компании Apple имеет систему защиты, создать официальное приложение Mega для данной платформы невозможно. Onion - PIC2TOR, хостинг картинок. Russian Anonymous Marketplace один из крупнейших русскоязычных теневых форумов и анонимная торговая. Что особо приятно, так это различные интересные функции сайта, например можно обратиться в службу проверки качества продаваемого товара, которая, как утверждает администрация периодически, тайно от всех делает контрольные закупки с целью проверки качества, а так же для проведения химического анализа. Пополнение баланса происходит так же как и на прежнем сайте, посредством покупки гашиш биткоинов и переводом их на свой кошелек в личном кабинете. Всяческие политико-революционно-партизанские ресурсы здесь не привожу намеренно. Onion - CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. Все права защищены. Вот и пришло время приступить к самому интересному поговорить о том, как же совершить покупку на сайте Меге. Ссылки на главной странице Отношение исходящих ссылок к внутренним ссылкам влияет на распределение веса страниц внутри сайта в целом. В настройках браузера можно прописать возможность купить соединения с даркнет-сервисами не напрямую, а через «мосты» специальные узлы сети, которые помогают пользователю сохранять максимальную анонимность, а также обходить введенные государством ограничения. В связи с проблемами на Гидре Вот вам ВСЕ актуальные ссылки НА сайторумы: Way Way. Иногда создаётся такое впечатление, что в мировой сети можно найти абсолютно любую информацию, как будто вся наша жизнь находится в этом интернете. Onion - Нарния клуб репрессированных на рампе юзеров. Мега Даркнет не работает что делать? p/tor/192-sajty-seti-tor-poisk-v-darknet-sajty-tor2 *источники ссылок http doe6ypf2fcyznaq5.onion, / *просим сообщать о нерабочих ссылках внизу в комментариях! Onion - Neboard имиджборд без капчи, вместо которой используется PoW. Самое главное вы со своей стороны не забывайте о системе безопасности и отправляйте форму получения товара только после того как удостоверитесь в качестве. Финансы. Onion - XmppSpam автоматизированная система по спаму в jabber. Opera, Mozilla и некоторых других. Onion - Deutschland Informationskontrolle, форум на немецком языке. Тем более можно разделить сайт и предложения по необходимым дынным. Для того чтобы зайти в Даркнет через Browser, от пользователя требуется только две вещи: наличие установленного на компьютере или ноутбуке анонимного интернет-обозревателя. Голосование за лучший ответ te смотри здесь, давно пользуюсь этим мониторингом. Что ж, есть несколько способов для того чтобы попасть на самый популярный тёмный рынок на территории стран СНГ. Onion - Cockmail Электронная почта, xmpp и VPS. Onion/ - Psy Community UA украинская торговая площадка в виде форума, наблюдается активность, продажа и покупка веществ. Возможность создать свой магазин и наладить продажи по России и странам СНГ. Onion - The Majestic Garden зарубежная торговая площадка в виде форума, открытая регистрация, много всяких плюшек в виде multisig, 2FA, существует уже пару лет. Этот сайт упоминается в онлайн доске заметок Pinterest 0 раз. Вам необходимо обновить браузер или попробовать использовать другой. Onion - torlinks, модерируемый каталог.onion-ссылок. Клиент, использующий форум не упускает прекрасную возможность быть в самом центре событий теневого рынка Мега. Underdj5ziov3ic7.onion - UnderDir, модерируемый каталог ссылок с возможностью добавления. Поисковики Tor. Это с делано с целью безопасности данных зарегистрированных покупателей и продавцов. Главное сайта. "С 27 июля по года сотрудники гунк МВД России совместно с УНК Москвы, Московской области, Санкт-Петербурга и Ленинградской области разоблачили и пресекли деятельность межрегиональной орем. Ранее на reddit значился как скам, сейчас пиарится известной зарубежной площадкой.

Зеркала онион сайтов - Бошки цена

Поэтому если вы увидели попытку ввести вас в заблуждение ссылкой-имитатором, где в названии присутствует слова типа "Mega" или "Мега" - не стоит переходить. Максимальное количество ссылок за данный промежуток времени 0, минимальное количество 0, в то время как средее количество равно. 3 Как войти на Mega через iOS. Только английский язык. Vabu56j2ep2rwv3b.onion - Russian cypherpunks community Русское общество шифропанков в сети TOR. Источник Источник. Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое. Onion - Acropolis некая зарубежная торговая площадочка, описания собственно и нет, пробуйте, отписывайтесь. Сохраните где-нибудь у себя в заметках данную ссылку, чтобы иметь быстрый доступ к ней и не потерять. Onion - torlinks, модерируемый каталог.onion-ссылок. Таких людей никто не любит, руки бы им пообломать. Onion - Torxmpp локальный onion jabber. Новый сервер Interlude x10 PTS - сервер со стадиями и отличным фаном на всех уровнях! Воспользуйтесь специальной строкой для поиска по онион сети. Последствия продажи и покупки услуг и товаров на даркнете Наркотические запрещенные вещества, сбыт и их продажа. Это используется не только для Меге. Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора psyco42coib33wfl. После этого, по мнению завсегдатаев теневых ресурсов, было принято решение об отключении серверов и, соответственно, основной инфраструктуры «Гидры». Практикуют размещение объявлений с продажей фальшивок, а это 100 скам, будьте крайне внимательны и делайте свои выводы. Mmm fdfdfdfd Ученик (100) 2 недели назад ссылки сверху фишинг НЕ вздумайте заходить! А если уж решил играть в азартные игры с государством, то вопрос твоей поимки - лишь вопрос времени. После осуществления регистрации для большей анонимности сайт работает на оплате двумя способами - это киви и криптовалюта. Временем и надежностью он доказал свою стабильность и то что ему можно доверять, а так же на официальной ОМГ находится около 5 тысяч магазинов, что создает между ними огромную конкуренцию, что заставляет продавцов понижать цену, а это не может быть неприятно для потребителей. Обратные ссылки являются одним из важнейших факторов, влияющих на популярность сайта и его место в результатах поисковых систем. Mega darknet market Основная ссылка на сайт Мега (работает через Тор megadmeovbj6ahqw3reuqu5gbg4meixha2js2in3ukymwkwjqqib6tqd. Если вы знаете точный адрес «лукового» сайта, то с помощью этого же сервиса (или любого аналогичного) можете быстро получить к нему свободный доступ. Information премьера Adam Maniac Remix Премьера сингла! Что такое брутфорс и какой он бывает. По слухам основной партнер и поставщик, а так же основная часть магазинов переехала на торговую биржу. Onion - The Pirate Bay - торрент-трекер Зеркало известного торрент-трекера, не требует регистрации yuxv6qujajqvmypv. Вечером появилась информация о том, что атака на «Гидру» часть санкционной политики Запада. Функционал и интерфейс подобные, что и на прежней торговой площадке. Установите Тор в любую папку на компьютере или съемном USB носителе.