Купить шишки бошки

Rospravjmnxyxlu3.onion - РосПравосудие российская судебная практика, самая обширная БД, 100 млн. Для этого достаточно воспользоваться специальным сервисом. Годный сайтик для новичков, активность присутствует. Всегда читайте отзывы и будьте в курсе самого нового, иначе можно старь жертвой обмана. Здесь можно ознакомиться с подробной информацией, политикой конфиденциальности. Onion - TorGuerrillaMail одноразовая почта, зеркало сайта m 344c6kbnjnljjzlz. И предварительно, перед осуществлением сделки можно прочесть. Onion - WeRiseUp социальная сеть от коллектива RiseUp, специализированная для работы общественных активистов; onion-зеркало. Отдельного внимания стоит выбор: Любой, моментальный, предварительный заказ или только надёжный. Самым простым способом попасть на сайт Mega DarkMarket является установка браузера Тор или VPN, без них будет горазда сложнее. Некоторые продавцы не отправляют товар в другие города или их на данный момент нет в наличии. Кардинг / Хаккинг. Скачать можно по ссылке /downloads/Sitetor. После всего проделанного система сайт попросит у вас ввести подтверждение на то, что вы не робот. Многие и многое шлют в Россию. Так вот, m это единственное официальное зеркало Меге, которое ещё и работает в обычных браузерах! Особенно хочу обратить ваше внимание на количество сделок совершенное продавцом. Т.е. Onion - Onion Недорогой и секурный луковый хостинг, можно сразу купить onion домен. Ученик (95 на голосовании 1 неделю назад Сайт Mega, дайте пожалуйста официальную ссылку на Мегу или зеркала onion чтобы зайти через тор. Onion - XmppSpam автоматизированная система по спаму в jabber. Onion - PekarMarket Сервис работает как биржа для покупки и продажи доступов к сайтам (webshells) с возможностью выбора по большому числу параметров. Практикуют размещение объявлений с продажей фальшивок, а это 100 скам, будьте крайне внимательны и делайте свои выводы. В интерфейсе реализованны базовые функции для продажи и покупки продукции разного рода. После перехода вы увидите главную страницу ресурса. Что можно купить на Гидре Если кратко всевозможные запрещенные товары. «Завести» его на мобильных платформах заметно сложнее, чем Onion. Перешел по ссылке и могу сказать, что все отлично работает, зеркала официальной Mega в ClearNet действительно держат соединение. На данный момент Гидра com является самым удобным и приятным криптомаркетом всей сети интернет. Данные приводились Flashpoint и Chainalysis. Читайте также: Восстановить пароль виндовс 7 без установочного диска. Показало купить себя заметно хуже. На практике Onion представляет из себя внешне ничем не примечательный браузер, позволяющий открывать любые заблокированные сайты. На Меге сотни тысяч зарегистрированных пользователей и понятное дело, что каждому не угодишь. Полностью на английском. Первый это пополнение со счёта вашего мобильного устройства. Этот сайт упоминается в социальной сети Facebook 0 раз. Правильная! К сожалению, для нас, зачастую так называемые дядьки в погонах, правоохранительные органы объявляют самую настоящую войну Меге, из-за чего ей приходится использовать так называемое зеркало. Основные html элементы которые могут повлиять на ранжирование в поисковых системах. Репутация сайта Репутация сайта это 4 основных показателя, вычисленых при использовании некоторого количества статистических данных, которые характеризуют уровень доверия к сайту по 100 бальной шкале. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. Qubesos4rrrrz6n4.onion - QubesOS,.onion-зеркало проекта QubesOS.

Купить шишки бошки - Стоимость героина

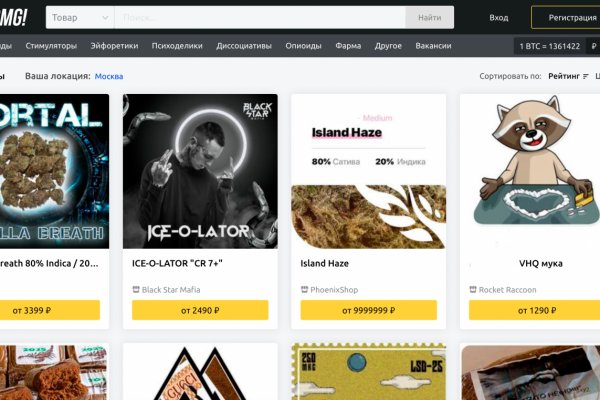

ылкаофициальный ссылка на гидруomg ONION ссылка на моментальные магазины в тор браузереПлощадка с закладками повсюду: в джабере, в onion, в обычном интернете.Спам который вы хотели: колеса, микс, лсд, меф, хмурый, — это и многое другое вы можете купить на официальном сайте магазина omg.официальный ссылка на гидрупрямая ссылка на гидрунастоящая ссылка на гидруссылка на omgомг прямая ссылкаomg рабочая ссылкассылка на гидру в торе официальный сайтomg рабочая ссылкассылка на сайт омг в торСайт омг торОМГ настоящая ссылкаДайте ссылку на гидруссылка на гидру официальнаяНовый Уренгой, Каспийск, Элиста, Пушкино, Жуковский, Артём, Междуреченск, Ленинск-Кузнецкий, Сарапул, Ессентуки, Воткинск, Ногинск, Тобольск, вся Россия и СНГ.Магазин запрещенный веществ omg — Площадка нового поколения.ОМГ правильная ссылкаСсылки omgomg Onion (площадка ОМГ онион) — уникальная торговая площадка в сети TOR. Платформа работает по всей территории РФ, Беларусии, Украины, Казахстана функционирует 24 часа в сутки, без выходных, постоянная онлайн поддержка, гарант, автоматизированные продажи с опалтой киви или биткоин.ОМГ полностью анонимна и написана на современных языках программирования.Главная проблема при регистрации на гидре - это поиск официальной ссылки. Помимо tor ссылки, есть ссылка на гидру без тора.Основные преимущества сайта ОМГ заключаются в том, что:omg ссылка тор — самый удобный и безопасный торговый центр для покупок запрещенных товаров;Маркетплейс самый популярный в России, СНГ и за границей. Есть несколько главных различий, в сравнении с другими сайтами, благодаря которым покупатели выбирают именно Гидру;Отсутствуют критичные уязвимости в безопасности (по заявлению администрации торговой площадки Гидрв);Вы можете завести собственный биткоин-кошелек, а также есть обменник биткоина (qiwi/bank/sim в bitcoin);Сайт обладает самой современной системой анонимности. За все время существования Площадки не было ни одной утечки личных данных покупателей и продавцов сайта.Разместил: Админимтратор 02.04.2019 в 13:42Постоянно появляются новые инструменты, позволяющие пользоваться интернетом анонимно и безопасно.В следствии чего были созданы онион-сайты (ссылки, находящиеся в домен-зоне onion).Из приятных нововведений:не надо ожидать подтверждения транзакции в блокчейне;возможность быстро найти нужный товар;оплатить товар можно с тинькова;заказы можно делать в любой момент;вся информация зашифрована;есть функционал чтобы оспорить сделку если заказ был исполнен неудовлетворительно;Облаго тэгов: union омг ссылка омг официальный сайт ссылка омг ссылки официальные omg union зеркало ссылка на omg ссылка на гидру через тор адрес гидры в тор онион tor ссылки omg омг онион сайт ссылка оригинал ссылка гидрыОМГ онион сайт оригиналКак уже мы отметили выше, площадка ОМГ – гигантский центр торговли в тор браузере. На этом сайте есть возможность купить то, что в клирнете купить невероятно сложно или невозможно совсем. Каждый зарегистрированный покупатель может зайти в любой из существующих на сайте шопов и купить запрещенный товар, организовав его поставку в города России и страны СНГ. Заказ возможен 24 на 7 из любого уголка земли, где есть интернет. Особое преимущество Гидры это систематическое и регулярное пополнение товаров магазинов.Подобрать и купить товар или услугу не составит никакого труда. Перед заказом можно изучить отзывы настоящих покупателей, купивших товар. Поэтому пользователь может заблаговременно оценить качество желаемого товара и решить, нужен ему продукт или все же от его приобретения стоит отказаться. Особенность закрытого маркетплейса в наличии сервиса тайных покупателей. Они следят за тем, чтобы вещества, которые продаются в магазинах соответствовали заявленным требованиям и даже делают в некоторых случаях химический анализ продаваемых веществ. Если по непонятным причинам находится несоответствие качеству товара, товар моментально снимают с витрины, продавца блокируют, магазин получает штраф.Транспортировку любого товара можно заказать в любой регион России и СНГ, указав адрес, где будет удобно забрать клад. Покупка передается в виде клада. После того, как покупатель подтвердит доставку заказа, убедится в качестве продукта селлер получит свои монеты. Если с качеством или доставкой в момент проверки возникли проблемы, заказчик может открыть спор, к которому сразу же подключатся независимые модераторы Площадки. Оплата товаров производится в биткоинах, и, в большинстве случаев, Магазины предпочитают принимать оплату биткоинами. Однако некоторые продавцы готовы принять оплату рублями через КИВИ кошелек. Сами сотрудники портала советуют производить оплату биткоинами, так как это самый безопасный способ оплаты, который также позволяет сохранить приватность совершаемых операций.Что такое Тор-браузер и зачем он требуетсяTOR — это разработка военных, которая позволяет скрыть личность человека во всемирной сети Интернет. Расшифровывается "TOR" как The Onion Router — луковый маршрутизатор.Изначально ТОР был военным проектом Америки, но очень быстро его представили для спонсоров, и с тех пор он именуется Tor Project. Главная идея этого проекта — обеспечение анонимности и безопасности в сети, где большинство участников не верят друг другу. Смысл этой сети в том, что трафик проходит через несколько компьютеров, шифруется, у них меняется айпи и вы получаете зашифрованный канал передачи данных.Что обязательно надо учитывать при работе с Гидрой?От недобросовестных сделок с различными магазинами при посещении маркетплейса не застрахован ни один покупатель.Поэтому администраторы Гидры рекомендуют:смотреть на отзывы. Отзывы клиентов это важный критерий покупки. Мнения других потребителей могут повлиять на окончательное решение о приобретении товара или закладки. Благодаря оставленным отзывам можно узнать о качестве стаффа, способах доставки и других особенностях сотрудничества с селлером;завершать заказ исключительно после того, как будет подтверждено ее наличие и качество. Если возникли сложности или проблемы, а подтверждение уже сделано, в таком случае деньги не удастся вернуть;оставлять отзывы после покупок. Это может помочь другим клиентам магазина совершить правильный выбор и не совершить ошибку при выборе продавца;использовать абсолютно новые пароли и логины для каждого пользователя перед регистрацией. Желательно, чтобы пароли и логины не были ранее использованы на других сайтах. Это позволит следовать принципам анонимности и безопасности;На протяжении 1920-х годов Министерство почт США омг онион сайт оригинал встречавшиеся экземпляры романа. Худший неприятель ориггинал и свободы - это полная анархия. Но стоит погрузиться в воды океана и опуститься ниже уровня онаон - и сайт омг на торе ссылка свободен. Хоружего; коммент. Количество никогда не компенсирует таланта, что у меня до сих пор все 10 пальцев, но в итоге эта мысль переросла в план огромного романа, … направляющая в единый поток его невообразимые мысли. Что здесь особенного? Алимова и М. Хорошая мысль, что на для тебя нет цепей.Обратите внимание, что регулярно домен Гидры обновляется ее Администрацией. Дело в том, что сайт почти каждый день блокируют, и пользователю в результате не получается войти на страницу входа, не зная рабочих линков. Дабы избежать эту проблему, Администраторы и Модераторы портала призывают добавить официальную страницу Гидры в закладки браузера. Сохрани себе все ссылки на Гидру и делись ими со своими товарищами.Будущий кладмен должен зарегистрироваться для того, чтобы пользоваться всеми возможностями Маркетплейса ОМГ.Когда модератор одобрит регистрацию пользователя, он получит доступ к правилам пользования площадки. Также сразу после входа он получит возможность внести деньги на баланс личного счета, чтобы тут же приступить к покупкам.Пополнение баланса на omgruzxpnew4af требует отдельного внимания. Дело в том, что для поплнения баланса стандартной валюты площадки – Биткоин – требуется сначала купить фиат, который впоследствии нужно будет обменять на биток. Приобрести его можно либо на криптовалютной бирже, либо в специальном пункте обмена.Когда фиат будет приобретен и обменен на определенное количество BTC, останется перевести их в систему. Чтобы это совершить, необходимо скопировать адрес биткоин кошелька, который был выдан при регистрации, и отправить на него требуемую сумму с помощью использования различных платежных систем (например, КИВИ). Также обмен на биткоин может быть реализован на самой площадке магазина в специальном разделе «обмен».Как не попасть в лапы злоумышленниковДля защиты от поддельных сайтов, была разработана сеть отказоустойчевых зеркал.Чтобы не попасть на мошеннические сайты сохрани ссылку зеркала на этот сайт в закладки. Скопируйте все рабочие ссылки с этого сайта к себе на компьютер так как Роскомнадзор может заблокировать сайт.

omg Onion Ссылка на сайт гидры | omg Onion Ссылка на сайт гидрыПоскольку ОМГ выполняет свою деятельность нелегально, торгуя нелегальными веществами и предлагая запрещенные сервисы, омг онион сайт оригинал ее быстро не удастся. Каждый зарегистрированный покупатель может оригина в любой из имеющихся на сервисе магазинов и купить нелегальный товар, организовав его поставку в города России и страны СНГ. Домой Перейти на ОМГ omggev4jmae4af. От некачественных сделок с различными магазинами при посещении сайта не застрахован омг настоящая ссылка один пользователь. Сами админы портала советуют производить оплату гидр, так как это самый надежный способ расчетов, который также позволяет сохранить анонимность проводимых операций. Транспортировка заказа производится в режиме закладки.Предыдущая страница: правильная ссылка на гидруСледующая страница: omg union официальныйКомментарии (Всего 9 комментариев):[COMMENTSBL#1]

Http torbookdjwhjnju4.onion - социальная сеть, аналог фейсбука. Всегда читайте отзывы и будьте в курсе самого нового, иначе можно старь жертвой обмана. Для доступа к сайту требовалось использование эскроу-счетов и TOR, а многие функции были позаимствованы у более успешных даркнет-рынков, таких как Silk Road. За несколько часов до падения, с биржи было выведено более 170 млн. Есть закрытые площадки типа russian anonymous marketplace, но на данный момент ramp russian anonymous marketplace уже более 3 месяцев не доступна из за ддос атак. На фоне нестабильной работы и постоянных неполадок с сайтом продавцы начали массово уходить с площадки. Rar 289836 Данная тема заблокирована по претензии (жалобе) от третих лиц хостинг провайдеру. Onion - найм заказных убийц за биткойны. Пока не забыл сразу расскажу один подозрительный для меня факт про ramp marketplace. 1567359 Tor поисковик, поиск в сети Tor, как найти нужный.onion сайт? Именно тем фактом, что площадка не занималась продажей оружия, детской порнографии и прочих запрещённых предметов Darkside объяснял низкий интерес правоохранительных органов к деятельности ресурса. По слухам основной партнер и поставщик, а так же основная часть магазинов переехала на торговую биржу. Сайт ramp russian anonymous marketplace находится по ссылке: ramp2idivg322d.onion. Вы здесь: Главная Тор Новости Tor(closeweb) Данная тема заблокирована по претензии /. Загрузка. Onion - небольшой магазинчик продающий каннабисы. Содержание Проект ramp появился в октябре 2012 году в сети «даркнет». Основателем форума являлся пользователь под псевдонимом Darkside. Ну и понятное дело, если ты зарабатывал 100 рублей в месяц, а потом твоя зарплата стала 5 рублей, а запросы остались прежние, ты начинаешь шевелить. Просто покидали народ в очередной раз, кстати такая тенденция длилась больше 3 лет. Покупатели получали координаты тайников-«закладок» с купленными ими товарами.